2026 Autora: Howard Calhoun | [email protected]. Última modificació: 2025-01-24 13:13:29

L'impost sobre la renda de les persones físiques s'anomena habitualment impost sobre la renda de les persones físiques. El 2017 va comportar una sèrie de canvis per als qui utilitzen bonificacions fiscals. Més aviat, només es veuen afectades determinades categories de persones. Per tant, l'import de les deduccions per als pares amb fills discapacitats està canviant. Tanmateix, no només els pares poden rebre beneficis fiscals. Però heu de proporcionar un paquet complet de documents, que confirmaran el dret a una deducció fiscal i una reducció de la base imposable.

De qui es pren l'impost sobre la renda de les persones físiques?

Aquest impost s'aplica a les persones que reben ingressos. És a dir, qualsevol persona treballadora paga una determinada quantitat a la hisenda estatal. El seu percentatge varia en funció de si una persona és resident al país, així com de quin tipus d'ingressos rep: de l'activitat principal o dividends.

En la majoria dels casos, qualsevol ciutadà de la Federació Russa paga al servei fiscal una quantitat igual al tretze per cent del sou. Hi ha exempcions fiscals?alguna categoria de ciutadans? Sí. Tanmateix, el percentatge no disminueix, només canvia la base imposable.

Quina és la base imposable?

La base és l'import subjecte a impostos. És a dir, si una persona té un sou acumulat per un import de deu mil rubles, el tretze per cent descrit anteriorment se'n treu.

És a dir, com a resultat, l'empleat rebrà 8.700 rubles a les seves mans. Per descomptat, cada cas s'ha de considerar per separat. Això es deu al fet que hi ha una sèrie de merits que no estan subjectes a impostos en absolut.

Què no es pot gravar?

Llavors, quines espècies s'han d'excloure immediatament de la base imposable? És difícil considerar els beneficis de l'impost sobre la renda personal, ja que tots els ciutadans de la Federació de Rússia els fan servir sense excepció. Això està escrit al Codi de Treball del país.

En primer lloc, val la pena destacar l'assistència material. Segons la legislació vigent, l'empleat té dret a una assistència material de fins a quatre mil rubles, que no estarà subjecte al tretze per cent. Cal tenir en compte que el càlcul de l'import total es fa per meritació des de l'inici de l'any natural. És a dir, si un empleat va rebre quatre mil rubles en honor a l'Any Nou al gener, tots els altres merits d'assistència material estaran subjectes a l'impost sobre la renda.

El segon element són els pagaments de compensació. Per exemple, quan s'acomiada personal. Això també inclou la compensació que rep un empleat per un examen mèdic quan ingressa a la feina.

Qui pot obtenir crèdits fiscals?

Els beneficis de l'impost sobre la renda personal els poden rebre diferents categories de persones.

La primera es pot atribuir a aquells que tenen dret a una deducció personal. Si una persona té un certificat de participant en les hostilitats, té dret a una deducció mensual de cinc-cents rubles. Això vol dir que aquesta quantitat en particular no tributarà en un tretze per cent. Aquest grup també pot incloure persones amb discapacitat del segon i primer grup.

El segon grup té dret a beneficis de l'IRPF per als nens. I no importa si sou pare solter o no. Només canvia l'import de la deducció, no el fet de la recepció. També cal destacar que l'any 2017 s'han produït canvis en l'IRPF. S'han modificat els imports a càrrec dels tutors i pares dels fills amb discapacitat. Els primers reben una deducció de sis mil, mentre que els pares tenen dret a dotze.

Què necessites per obtenir una deducció?

S'ha de tenir en compte de seguida que fins al 2011 tots els ciutadans tenien dret a una deducció de 400 rubles. Tanmateix, més tard aquesta funció es va suprimir, però es van augmentar les deduccions per als nens.

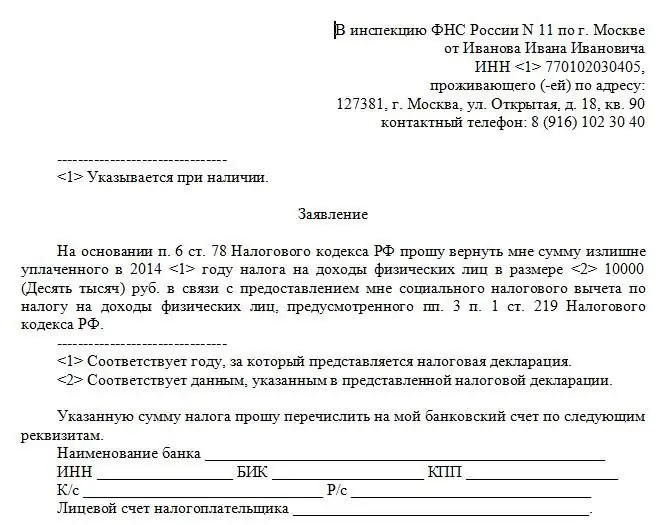

El benefici de l'IRPF només s'ofereix després que l'empleat porti un paquet de documents al departament de comptabilitat:

- Declaració personal. Es pot omplir de forma gratuïta o es pot dur a terme segons el model de l'empresa. És obligatori indicar per quin motiu el ciutadà té dret a una deducció, així com una llista de documents.

- Una còpia del certificat d'un combatent o una còpia d'un certificat de discapacitat. Cal destacar que s'emet el certificatindefinidament, mentre que un certificat de discapacitat pot tenir el seu propi termini. En aquesta situació, l'hauràs d'actualitzar anualment i escriure una nova sol·licitud.

- Ajuda en forma d'impost sobre la renda de 2 persones físiques, si l'empleat aconsegueix una nova feina. Es refereix a la documentació de l'any en curs. És a dir, si un empleat vol rebre una deducció de l'IRPF el 2017 en un nou lloc de treball i va deixar la seva feina anterior el 2016, no necessitarà cap certificat.

Pares: paquet de documents

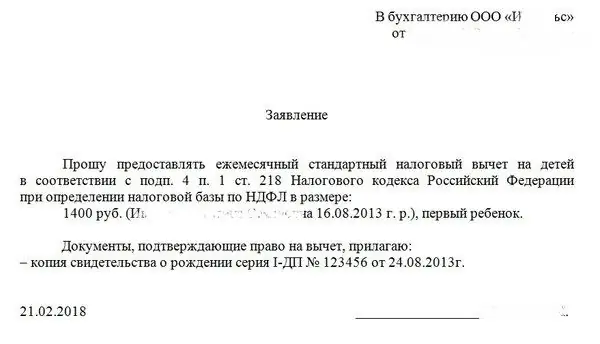

Per als que tenen fills, però estan casats, o el nen té oficialment dos pares, també hi ha avantatges. Què es necessita en aquest cas?

- Solicitud d'exempció de l'IRPF. Aquí s'indica el nom complet de l'empleat, així com les dades del fill o fills (cognoms, nom, patronímic, data de naixement);

- Còpies dels certificats de naixement dels nens.

- Si els nens tenen més de 18 anys, però estan estudiant a temps complet en una institució educativa, cal un certificat original del lloc d'estudi que ho confirmi.

- Si un dels progenitors ha canviat de cognom i hi ha dades diferents en la documentació laboral i en el certificat de naixement, també cal portar un certificat de canvi de cognom.

- Certificat de l'impost sobre la renda de les persones físiques de l'any en curs si l'empleat va obtenir una feina nova.

Pare solter: què es necessita?

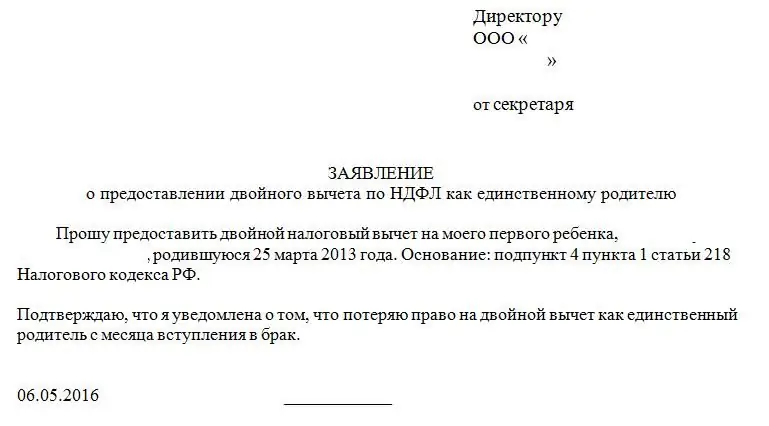

Si un empleat s'ajusta a la categoria de "parent solter", llavors les deduccions se li proporcionen el doble de la quantitat. Si per al primer fillgeneralment donen una deducció de 1400 rubles, després una mare soltera rep 2800 rubles.

Quins documents per als beneficis de l'IRPF han de portar les vídues i les mares solteres? Bàsicament, la llista es repeteix. Tanmateix, a més del paquet principal de documents que porten els pares de les famílies completes, també han de portar un certificat en el model 25, que confirma la condició de mare soltera, o un certificat de defunció del segon progenitor..

També cal portar una còpia del passaport cada any, especialment la pàgina d'estat civil. Les prestacions monoparentals finalitzen a partir del mes següent al mes del matrimoni. Per tant, molts empresaris demanen als empleats que escriguin a la sol·licitud una frase que es comprometen a informar d'un canvi en el seu estat civil.

Com es calculen els impostos per a aquells que tenen beneficis?

Cada empleat pot comprovar de manera independent com funciona el departament de comptabilitat. Per fer-ho, heu de fer càlculs senzills dels beneficis de l'IRPF.

L'import del salari de l'empleat s'ha de reduir en l'import de la deducció. Per tant, si un progenitor solter té un fill, pot deduir amb seguretat 2.800 rubles dels seus ingressos. I el número ja rebut es multiplica per tretze per cent.

També val la pena assenyalar que les quantitats per a cada nen canvien. Si la família completa rep 1.400 rubles per al primer i el segon, el tercer ja comportarà una deducció de 3.000 rubles. Per tant, un pare que tingui tres fills pot esperar que la quantitat de 5800 rubles dels seus ingressos no es tributi. PERÒaixò són 754 rubles al mes, que s'instal·len a la butxaca de l'empleat i no van al fons estatal.

Recomanat:

Deducció fiscal en el naixement d'un fill: sol·licitud, qui té dret a una deducció, com obtenir

El naixement d'un nen a Rússia és un esdeveniment que va acompanyat d'una certa quantitat de paperassa. Els pares adquireixen drets especials a l'hora de reposar la família. Per exemple, per a una deducció fiscal. Com aconseguir-ho? I com s'expressa? Busqueu la resposta en aquest article

Deducció fiscal per a un fill: què és i qui hi té dret?

Les deduccions fiscals són diferents. I es proporcionen als ciutadans en diferents condicions. Per exemple, hi ha una deducció per a un fill. Què és això? Com i on sol·licitar? Aquest article us explicarà tot sobre com reclamar deduccions per a nens a Rússia

Benefici fiscal: què és? Tipus de beneficis fiscals. Prestació social fiscal

La desgravació fiscal és una certa desgravació per a una persona que està obligada a fer aportacions al pressupost. La legislació ofereix diverses oportunitats per reduir la càrrega fiscal. L'individu decideix si els utilitza o no

Deducció fiscal per tractament: qui té dret, com obtenir-lo, quins documents es necessiten, normes per al registre

Aquest article us indicarà com obtenir una deducció fiscal per al tractament. Què és i quines són les normes per emetre una devolució?

És possible obtenir la devolució de l'IRPF en comprar un cotxe? Documents per a la devolució de l'IRPF per educació, tractament, compra d'habitatge

Qualsevol persona ocupada oficialment sap que cada mes l'empresari transfereix l'impost sobre la renda del seu sou al Servei Federal d'Impostos. Representa el 13% dels ingressos. Això és una necessitat, i hem d'aguantar-ho. No obstant això, val la pena saber que hi ha una sèrie de casos en què es pot retornar l'IRPF pagat, o almenys una part