2026 Autora: Howard Calhoun | [email protected]. Última modificació: 2025-01-24 13:13:37

Tots els comerciants que especulen als mercats financers utilitzen un compte de negociació en el seu treball, en el qual es fan les transaccions. Segons els termes de les empreses de corretatge, tenen préstecs de marge. Totes les transaccions financeres realitzades pels especuladors es fan amb palanquejament. Què és el marge, en paraules senzilles: préstecs per negociar? Això, així com les seves característiques i regles d'ús, es parlarà a l'article.

El concepte de marge

En la negociació als mercats financers, les empreses de corretatge ofereixen préstecs amb condicions marginals a tots els clients sense excepció. Això permet als especuladors comerciar en condicions més favorables. Què és el marge? En paraules senzilles, aquest és un tipus especial de préstec per negociar als mercats financers. Aquest tipus de subministrament de fons addicionals permet als clients utilitzar actius comercials amb palanquejament financer. És a dir, un comerciant pot fer transaccions en condicions més favorables amb un excés dels diners del seu propi dipòsit.

Amb l'ajuda del palanquejament, l'especulador ho ha fetl'oportunitat d'utilitzar en les seves transaccions fons addicionals proporcionats per l'empresa de corretatge. Té els seus propis paràmetres i condicions per a cada compte de negociació, el principal dels quals és l'emissió d'un préstec garantit amb els fons de dipòsit del propi comerciant al seu compte.

Apalancament

Quan un client es registra a una empresa de corretatge i fa un compte per feina, pot triar l'opció més adequada per a ell ("Estàndard", "Vip", "Micro" i altres tipus). Molt sovint depèn de la quantitat de diners gratuïta que l'especulador estigui disposat a arriscar, és a dir, del seu dipòsit.

El palanquejament és la relació entre la quantitat total de fons del compte comercial i el volum del lot. Normalment, aquestes condicions s'especifiquen al contracte, però hi ha corredors que permeten als clients triar-les ells mateixos.

Tipus de palanquejament:

- 1:10;

- 1:25;

- 1:50;

- 1:100;

- 1:200;

- 1:500;

- 1:1000 i més.

Com més alt sigui aquest indicador, més oportunitats té un comerciant en operacions especulatives. Però també cal parar atenció al fet que els riscos financers augmenten. Per tant, a l'hora d'escollir un tipus de compte comercial, cal tenir en compte que la negociació amb un gran palanquejament en cas de negociació infructuosa portarà ràpidament l'especulador a la trucada de marge, és a dir, la pèrdua de la major part del dipòsit..

L'essència del comerç de marge

A "Forex", així com en altres direccionsmercats financers comercials, no hi ha vendes reals. Quan diuen que els comerciants compren o venen qualsevol actiu, de fet això no passa, ja que totes les transaccions es basen només en la previsió de canvis en les cotitzacions del mercat. El comerç guanya diners amb hipòtesis que es poden determinar amb moltes eines sobre els canvis de preu. Els ingressos del comerciant consisteixen en transaccions especulatives i es calculen a partir de la diferència entre la compra i la venda d'un actiu.

L'essència del principi de marge són les operacions d'intercanvi amb instruments comercials, sense vendes ni compres reals. Totes les transaccions es fan mitjançant arbitratge. Per a més claredat, considereu un exemple. L'especulador tria algun actiu comercial i fa una comanda de compra. Un altre comerciant obre una posició de venda en el mateix instrument. Els volums del lot han de ser els mateixos. Al cap d'una estona hi ha un intercanvi. Com a resultat, un especulador obté un benefici i l' altre una pèrdua. Els guanys del primer comerciant dependran del volum del lot i del nombre de punts guanyats.

Els préstecs amb marge permeten als comerciants augmentar significativament els ingressos. Això es deu a la capacitat d'establir grans volums, que es calculen en lots. Suposem que un acord amb un lot sencer serà de 10 cèntims per 1 punt en un microcompte; en les opcions estàndard, aquesta quantitat augmentarà 100 vegades, fins a 10 dòlars amb volums de lot de 0, 1 a 1 cèntim o 1 $ per als tipus estàndard.

Característiques del comerç de marge

Un préstec queemesa per societats de corretatge, difereix significativament pel que fa a les seves condicions de totes les altres opcions de préstec. Tingueu en compte les seves característiques:

- Els fons de crèdit només s'emeten per a la negociació. No es poden utilitzar per a altres finalitats.

- Les quantitats addicionals només són per negociar amb l'agent que les va emetre. En el comerç d'intercanvi, inclòs Forex, després d'haver registrat un compte amb un concessionari, és impossible utilitzar els fons de dipòsit per treballar amb un altre corredor.

- El crèdit de marge és sempre molt més que els fons propis d'un comerciant, a diferència dels préstecs de consum, bancs i altres tipus. És a dir, és diverses vegades més que la quantitat de garantia o marge.

El mode de préstec de marge augmenta significativament el volum total de transaccions. Per exemple, a "Forex" la mida d'un lot estàndard sencer és de 100 mil USD. e., o dòlars dels EUA. Naturalment, no tots els especuladors tenen la quantitat de diners necessària per fer transaccions. Fins i tot els participants mitjans del mercat no poden permetre's dipòsits tan grans amb riscos financers elevats, contra els quals no hi pot haver cap assegurança, només la minimització.

Els préstecs amb marges van permetre fins i tot els petits participants del mercat participar en la negociació a través de les empreses de corretatge i obtenir guanys amb palanquejament. Com a resultat, el volum total de transaccions va augmentar significativament.

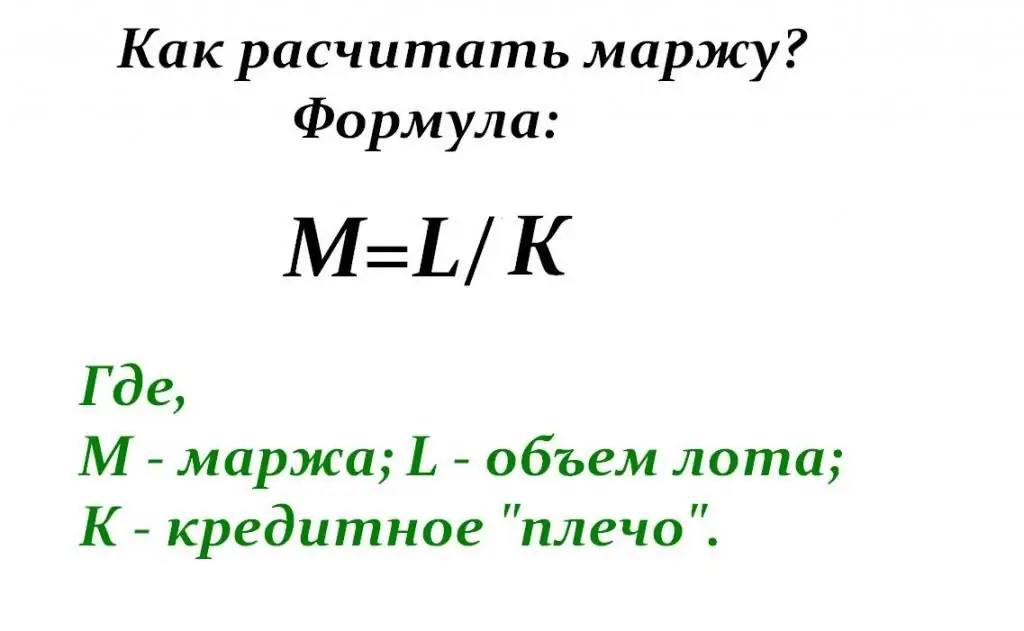

Com calcular el marge?

En el comerç d'intercanvi, els paràmetres de marge o marge són molt importants. A l'hora de triar un compte comercial, sempre cal tenir en compte la mida del crèditpalanquejament i percentatge de Margin Call, és a dir, el nivell de fons residuals abans del tancament forçat de la transacció per part de l'empresa de corretatge.

Depenent de les condicions per obtenir un préstec amb marge, aquest indicador pot ser diferent. En algun lloc és del 30%, mentre que altres corredors tenen un -0% o menys. Com més alt sigui aquest indicador, que també s'anomena Stop Out, menys oportunitats hi haurà en el comerç, però si la transacció es tanca per força, la pèrdua serà molt menor.

Per exemple, el compte comercial d'un comerciant té un dipòsit de 1.000 $. Amb una posició oberta incorrectament, quan el mercat va anar en contra de la seva transacció, es tancarà amb un Stop Out del 30 per cent, quan l'especulador rebi una pèrdua del 70%, és a dir, 700 dòlars, i després que s'executi la trucada de marge, 300 $ romandran al seu dipòsit. Si l'Stop Out a les condicions comercials del compte s'estableix al 10%, la pèrdua serà de 900 $ i només quedaran 100 $.

La fórmula per calcular el marge és la següent: el marge correspondrà al volum del lot dividit per la mida del palanquejament.

Marge de variació

Què és això? Qualsevol transacció, independentment de com s'hagi tancat, amb guanys o pèrdues, es mostra a les estadístiques del comerciant al seu terminal comercial. La diferència entre aquests indicadors s'anomena marge de variació. Cada empresa de corretatge estableix un límit, és a dir, el valor mínim dels fons de dipòsit d'un especulador. Si el nivell de marge de variació en la negociació cau per sota d'aquests paràmetres, el client del corredor ho faràser considerat en fallida i els seus fons del compte de dipòsit es cancel·len.

Per eliminar possibles pèrdues financeres, les organitzacions de corretatge estableixen nivells especials en els comptes de negociació dels clients, en arribar a la convocatòria de marge. Als terminals comercials, es mostra un avís del corredor que el dipòsit arriba al límit de saldo mínim. En aquest cas, el comerciant només té una opció: reposar el seu compte comercial o es veurà obligat a tancar amb una pèrdua. Els préstecs de marge ofereixen un rang d'aquest nivell entre el 20 i el 30% de la promesa de fons.

Si el client no reomple el seu compte, llavors el seu saldo disminuirà i, en aquest cas, totes les posicions, si n'hi ha diverses, seran tancades per Stop Out, independentment del desig del comerciant. En altres paraules, quan el saldo del compte comercial disminueix i el saldo del marge és del 20 al 30%, el corredor emet un advertiment: una oferta (Crida de marge) al client. I aleshores, quan les pèrdues arriben a grans valors i només es mantindrà un 10-20% a la penyora, però el dipòsit no es reomplirà, tanca la transacció - Stop Out per la força.

Exemple de Stop Out

Com és el tancament forçat de posicions? A la pràctica, es veu així:

- Diguem que un especulador té un compte comercial de la categoria "Estàndard".

- El seu dipòsit és de 5.000 $.

- Va triar la parella de divises euro/dòlar com a actiu comercial.

- El palanquejament és 1:200.

- Volum moltestàndard per a "Forex": 100 mil dòlars dels EUA, és a dir, la mida del dipòsit és de 5 mil dòlars, multiplicat per un palanquejament de 200.

- L'import de l'ingrés en aquest exemple serà del 10%, és a dir, 500 $.

- Va obrir només una operació, però va predir incorrectament el canvi de les cotitzacions del mercat i va començar a donar-li pèrdues.

- Inicialment, va rebre un avís al terminal: trucada de marge, però no va fer cap acció i no va reposar el seu dipòsit.

- Stop Out va tancar l'acord amb el nivell del 20% establert d'acord amb les condicions comercials del compte. El comerciant va perdre 4.900 dòlars en el comerç. Només queden 100 $ del dipòsit.

Aquest exemple mostra el perillós que és utilitzar una gran quantitat de palanquejament i les conseqüències per al dipòsit comercial. Quan es negocia, sempre cal controlar la mida del marge i les posicions obertes amb lots petits. Com més alt siguin els fons de marge, més alts són els riscos financers.

En algunes empreses de corretatge, podeu desactivar el servei de manera independent per oferir negociació amb marge. En aquest cas, els riscos financers als tipus de préstec amb marge seran màxims i seran del 100%, i simplement no estarà disponible el palanquejament.

Contracte de marge

Totes les condicions comercials dels comptes proporcionats per les organitzacions de corretatge s'especifiquen als contractes. Prèviament, el client els mira, es familiaritza amb tots els punts i només després signa.

En línia quan el comerciant no té l'oportunitat de visitar l'oficinaempresa de corretatge, dóna el seu consentiment al contracte automàticament en registrar un compte comercial. Per descomptat, també hi ha organitzacions que envien documentació a través d'un missatger o correu rus. La forma de l'acord de préstec amb marge ve determinada per les condicions comercials, que detallen tots els requisits i regulacions.

Posicions curtes i llargues

Cada comerç especulatiu té dues etapes: obrir i tancar una posició. Perquè qualsevol transacció es consideri completada, cal un cicle complet de la transacció. És a dir, una posició curta s'ha de solapar necessàriament amb una de llarga, i llavors es tancarà.

Tipus d'operacions especulatives:

- Comerç amb el moviment a l'alça de les cotitzacions - obertura de posicions llargues. Aquestes transaccions en negociació als mercats financers es designen com a llargs o compres.

- Comerç amb el moviment a la baixa de les cotitzacions: posicions curtes, és a dir, vendes o curtes.

A causa del règim de préstec de marge, la negociació als mercats financers s'ha tornat molt popular no només entre els grans participants, com ara bancs centrals, fons comercials, d'assegurances, organitzacions, empreses i empreses, sinó també entre comerciants privats que no ho fan. tenen majúscules grans.

Els petits especuladors poden guanyar amb el comerç de quantitats relativament petites i, en la majoria dels casos, només n'hi haurà prou entre l'1 i el 3% del valor comercial total. Com a resultat, amb l'ajuda del comerç de marges, el volum total de posicions augmenta significativament i els intercanvis augmenten la volatilitat i la liquiditat.actius comercials, cosa que suposa un augment significatiu del flux d'efectiu.

Totes les posicions obertes en Long (long) es caracteritzen per les condicions per al moviment alcista del mercat. I curt (curt) - per baixar. Les operacions de compra i venda es poden obrir amb diferents períodes de temps. N'hi ha tres tipus:

- Posicions a curt termini que van des d'uns minuts fins a 1 dia.

- Ofertes a mig termini: des d'unes poques hores fins a una setmana.

- Càrrecs a llarg termini: poden durar diversos mesos o fins i tot anys.

Excepte pel període de temps, els guanys del comerciant depenen de l'actiu comercial seleccionat. Tots ells tenen característiques i característiques pròpies, i com més gran sigui la seva liquiditat, volatilitat, oferta i demanda, més rendibilitat serà de l'especulador.

Pros i contres del comerç de marge

Com més palanquejament tingui el compte comercial d'un comerciant, més augmentaran els riscos financers d'una operació. Els préstecs de marge ofereixen a l'especulador els avantatges següents:

- Possibilitat d'obrir una posició amb un petit capital social.

- A causa del palanquejament, un comerciant té avantatges al mercat i pot realitzar manipulacions especulatives en el comerç mitjançant una gran varietat d'estratègies comercials.

- El marge de crèdit es proporciona en una quantitat molt més gran de garantia disponible i augmenta la possibilitat de dipositar fons en desenes i centenars de vegades.

A negatiumoments inclouen les característiques següents:

- El comerç de marges, augmentant la liquiditat del mercat, augmenta les fluctuacions de preu de les cotitzacions d'actius. Com a resultat, és molt més difícil per als comerciants predir amb precisió els canvis de preu i cometen errors en obrir posicions que provoquen pèrdues.

- El palanquejament utilitzat en els préstecs amb marge augmenta molt la velocitat per generar ingressos, però al mateix temps, si l'opció és desfavorable, té un gran impacte en les pèrdues. És a dir, amb ell podeu guanyar molt ràpidament i perdre els vostres fons de dipòsit.

Els professionals aconsellen als principiants que tinguin molta cura a l'hora de triar les condicions d'un compte de negociació, que utilitzin l'opció de palanquejament òptima en el comerç i que prestin atenció a les característiques dels actius. Cal recordar que la volatilitat no només pot ser l'amic d'un comerciant i permetre-li guanyar ràpidament, sinó també un enemic que provoca pèrdues instantànies i importants.

Marge lliure

A qualsevol terminal comercial podeu veure un paràmetre com el marge lliure. Què és això? El marge lliure són fons que no estan involucrats en negociació i garantia. És a dir, és la diferència entre l'import total del saldo del dipòsit i el marge de crèdit. Només es calcula a les posicions obertes durant la validesa de l'ordre, però tan bon punt l'especulador la tanca, s'allibera tota la garantia i l'import total del dipòsit s'indica al terminal.

Free Margin us ajuda a determinar quines oportunitats hi ha disponibles durant la negociacióel comerciant, quants i en quins volums del lot encara pot obrir transaccions en el moment actual.

Conclusió

Els préstecs amb marge obren grans oportunitats per guanyar diners al mercat financer per als participants del mercat mitjà i petit, així com per als comerciants privats. Els professionals aconsellen als principiants que prestin especial atenció a les condicions comercials i al palanquejament a l'hora de triar el tipus de compte de dipòsit.

Recomanat:

Mètodes d'amortització del préstec: tipus, definició, mètodes d'amortització del préstec i càlculs de pagament del préstec

L'obtenció d'un préstec en un banc està documentat: l'elaboració d'un acord. Indica l'import del préstec, el període durant el qual s'ha d'amortitzar el deute, així com el calendari de pagament. Els mètodes d'amortització del préstec no estan especificats en el contracte. Per tant, el client pot triar l'opció més convenient per a si mateix, però sense violar els termes de l'acord amb el banc. A més, una entitat financera pot oferir als seus clients diverses maneres d'emetre i amortitzar un préstec

Préstec en préstec Sberbank, préstec de cotxe: comentaris. És possible fer un préstec a Sberbank?

El refinançament a Sberbank és una gran oportunitat per desfer-se d'un préstec "car". Quins són els programes de préstecs actuals a Sberbank? Qui pot demanar préstec i en quines condicions? Llegeix més sobre això

Comerç exterior d'aliments: documents, normes, permisos, organització del comerç exterior

El comerç de sortida s'ha estès avui en dia, però tothom qui vulgui o que hi estigui involucrat hauria de conèixer les característiques principals d'aquest negoci

El préstec comercial és Préstec per a petites empreses. Préstec bancari: tipus de préstecs

Aquest article parla dels tipus de préstecs més populars. També hi ha una descripció dels préstecs comercials

Com pagar un préstec amb un préstec? Preneu un préstec d'un banc. És possible pagar el préstec abans?

Aquest article ajuda a tractar l'acord de refinançament, que és una de les opcions d'amortització del préstec amb més èxit