2026 Autora: Howard Calhoun | [email protected]. Última modificació: 2025-01-24 13:13:20

Ningú es farà càrrec de la pensió millor que la mateixa persona. Sovint, la seguretat social ni tan sols et permet sobreviure de mes a mes. Per tant, és imprescindible pensar en el futur ara, que no és tan senzill. Molta gent es pregunta com estalviar per a la jubilació pel teu compte.

Per què ho hauria de fer jo mateix?

Les quantitats que tothom paga mensualment per la seguretat social amb el seu sou, de fet, no són cap prima d'assegurança. Es tracta d'un gran impost que finança les pensions dels actuals jubilats. Per tant, cap dels fons que es dedueixen dels salaris de la Seguretat Social es destina a la futura pensió d'una persona concreta.

Probablement tothom sap que part dels seus diners es destina al Fons de Pensions de la Federació Russa, els fons del qual avui es transfereixen principalment a fons fora del pressupost. Segons alguns, els polítics tenen un ull en els estalvis restants acumulats als fons, de manera que podeu esperar que una persona no rebi ni un cèntim de les seves contribucions.

Cada cop hi ha menys persones treballant en empreses privades, de manera que menys persones paguen primes de la Seguretat Social. Aquesta tendència porta al fet que la clàssica piràmide financera anomenada cotització de pensions s'ensorrarà tard o d'hora. Això passarà quan els polítics finalment declarin la seva insolvència. Això sí, no semblarà que el president surti i digui que el PF està en fallida. No, no i NO. Sortirà i dirà que avui una pensió justa per a tothom és de 1.000 rubles (excepte per als polítics, funcionaris i altres grups influents).

Mentre els polítics intenten allargar l'agonia de la provisió de pensions introduint innovacions i augmentant els impostos, incloses les contribucions a l'administració de la seguretat social, mitjançant l'opressió artificial del salari mitjà a la Federació Russa i la inflació oculta. Per aquests motius, és important preguntar-se com estalviar per a la jubilació.

Quant cal estalviar per tenir una pensió digna?

Estalviar pel vostre compte no és una tasca fàcil. La majoria de la gent no sap com estalviar, i fins i tot els que ho fan poden estalviar massa poc. Estalviar malgrat els impostos elevats, preus desproporcionats amb els guanys, és difícil. El fet que els preus estiguin pujant no és d'estranyar: els impostos encara són alts, per exemple, els impostos per litre de gasolina superen el 53% (IVA, recàrrecs de combustible, impostos especials). La situació és lleugerament millor per a altres productes i serveis.

Abans d'estalviar per a la jubilació a Rússia, hauríeu de decidir quant necessiteu estalviar regularmentsou.

Si reserveu el 10% del vostre sou i estalvieu diners en dipòsits bancaris i comptes d'estalvi, sortirà aquesta imatge. Durant 35 anys de vida en aquest règim, l'estalvi serà del 2,5% anual. La taxa d'inflació durant aquest període serà del 2%.

Com mostra el diagrama, havent-se jubilat als 65 anys, aquesta persona viurà 5 vegades més pobre del que volia. Això vol dir que viurà en la pobresa total, perquè la quantitat rebuda gairebé no és suficient per menjar. Per viure la vostra jubilació com voleu, haureu d'estalviar entre un 50 i un 55%, cosa que no és realista amb els impostos actuals.

L'única salvació per a una persona així és treballar fins a la vellesa, almenys 2-3 dies a la setmana, la qual cosa té els seus avantatges. Els estudis científics mostren que les persones que treballen després d'arribar a l'edat de jubilació tenen menys probabilitats de desenvolupar demència i la mal altia d'Alzheimer, i la seva salut mental és estadísticament millor a causa de la socialització amb altres persones..

L'enginyós rus sempre surt amb alguna cosa. Podria, per exemple, eventualment emigrar a França o Alemanya, on les prestacions socials seran 3-4 vegades més altes que a Rússia.

Per entendre quant cal estalviar per a la jubilació, considereu l'exemple d'una altra persona, però amb una actitud completament diferent davant la vida i la feina. S'estalviarà un 10% del seu sou per a la jubilació.

Els seus avis van viure molt de temps, fins als 80-90 anys, i pronostica que viurà 95 anys, sobretot si se'n té cura.tu mateix i inverteix en la teva salut. Es tracta d'una persona ambiciosa i treballadora, per la qual cosa es pot suposar que el seu sou creixerà un 3% anual, tot i que aquesta és una hipòtesi molt optimista. Té cura dels seus estalvis: sempre utilitza els millors dipòsits bancaris i inverteix part dels seus fons. Es pot suposar que podrà augmentar els seus estalvis un 3% anual. La taxa d'inflació durant el període econòmic serà del 2%. A la seva vellesa, pot vendre el seu pis. En canvi, comprarà un habitatge un 35% més petit en superfície.

Per viure bé a la jubilació com vulgui, haurà d'estalviar un 35% del seu sou al llarg de la seva vida. Es casarà i pensarà en un fill, que serà un gran suport espiritual i econòmic per a la seva jubilació. Una persona així, com us podeu imaginar, estaria bé viure jubilat i sobretot no preocupar-se. El seu caràcter indica que té possibilitats d'èxit en la seva carrera i, en conseqüència, més guanys que en l'actualitat. A temps es preguntarà com estalviar per a la jubilació.

Com retardar

Primer de tot, cal esbandir-se la cara amb aigua freda i respondre-se a quin nivell vols viure a la jubilació. Aleshores, hauríeu de calcular quant de capital cal tenir a l'edat adulta per viure còmodament a la jubilació. L'últim element és el càlcul de quant cal estalviar constantment per proporcionar una quantitat suficient.

De manera regular i segura

Aquells que es pregunten quants diners estalviar per a la jubilació haurien de començar a estalviar de manera regular i segura amb l'ajuda dels millorsdipòsits bancaris i comptes d'estalvi. Si una persona no és emprenedora, les inversions són més arriscades per a ell. És òptim que no superin el 20% del teu capital acumulat. En aquest cas, trigaran 25 anys a viure en aquest mode.

Crea actius de gran valor

Si un és emprenedor, la millor manera de jubilar-se és construir actius d' alt valor, com ara una empresa que es pugui cobrar parcialment o rebre ingressos passius en la jubilació dels dividends mentre està al consell d'administració.

Si una persona té un gran talent i passió, per exemple, canta i compon bé, pots assegurar-te ingressos passius. Aquesta és la resposta perfecta a la pregunta de com estalviar per a la jubilació. Els ingressos passius poden ser patents o vendes puntuals dels vostres descobriments.

No invertiu mai en alguna cosa que no enteneu

El millor és evitar invertir en actius tret que tingui clar com avaluar els riscos i de què depèn els beneficis. Per descomptat, se sap que molts inverteixen en actius teòricament arriscats, com ara accions nord-americanes o alemanyes. Les empreses innovadores nord-americanes obtindran grans beneficis a tot el món durant les properes dècades, així que val la pena aprofitar l'impuls del seu creixement en valor.

Paga impostos baixos

Si legalment és possible pagar menys impostos, és imprescindible fer tot el possible perquè així sigui. Els diners dels polítics i funcionaris no es retornaran mai. No aniran a la pensió d'una persona concreta, sinó als pensionistes actuals.

No tinguis por del risc quan siguis jove

Si una persona és jove, ambiciosa i increïblement treballadora, no tinguis por del risc. La gran majoria de les persones que guanyen ingressos alts són intel·ligents i emprenedores. Fins i tot pot ser capaç de construir el seu propi negoci, generant ingressos tangibles. Potser una carrera esportiva és una cosa en la qual una persona aconseguirà un gran èxit. Aquesta és una altra resposta a la pregunta de com estalviar per a la jubilació.

Treballeu el màxim temps possible

Cal treballar fins a la vellesa, no necessàriament a temps complet. El treball contraresta el desenvolupament de la demència, que està demostrat científicament. La jubilació entre 60 i 65 anys és un suïcidi cerebral.

Cuida el teu cos

Els que estiguin pensant en quants diners necessiten estalviar per a la jubilació haurien de pensar en aquesta part del problema. Grans quantitats en el futur poden eliminar problemes de salut. Cuida't menjant sa i fent exercici regularment. El millor és formar una família, perquè serà un gran suport a la vellesa.

Quin hauria de ser un bon pla de jubilació?

La seguretat dels estalvis de pensions es posa en primer lloc. Uns quants anys d'estalvi és un període molt llarg en el qual poden passar moltes coses bones i dolentes no només en la vida d'una persona en particular, sinó també en la situació dels mercats financers, que sens dubte afectarà l'estat de les finances. institució escollida per la persona. I per a aquells que es pregunten quants punts acumular per a la jubilació, hauríeu de tenir en compte aquest punt.

Per aquest motiu, ael pla necessita flexibilitat. En primer lloc, hauria de ser pel que fa a la col·locació de dipòsits. Els experts recomanen reservar almenys el 10% dels seus ingressos nets. L'import de l'estalvi canviarà durant el període d'estalvi. Cal poder modificar lliurement les quantitats percebudes en els comptes dels que estan pensant en com estalviar per a la jubilació. Val la pena preparar-se amb antelació per a una situació en què no serà possible estalviar la quantitat necessària.

En segon lloc, el pla ha de tenir en compte la situació molt volàtil dels mercats financers. Hi ha períodes en què una persona aconsegueix resultats a les borses, i en altres períodes els rendiments més alts són insuficients. També canviarà el període que queda fins a la jubilació. També afecta la manera d'estalviar. Aquest factor també s'ha de tenir en compte al pla de pensions.

Millors pràctiques d'estalvi

Quina hauria de ser la manera ideal d'estalviar diners? La rendibilitat dels dipòsits bancaris rarament supera la taxa d'inflació, i la rendibilitat del pla es requereix al nivell de creixement salarial mitjà, que és un poc per cent per sobre de la taxa d'inflació. La possibilitat d'aconseguir aquest rendiment amb un dipòsit bancari és molt baixa.

Normalment, es fa un contracte amb un banc per quantitats escollides arbitràriament, però el banc oferirà una flexibilitat mínima a l'hora de concloure el contracte. Serà un acord de tipus fix, que és més beneficiós si la inflació baixa, o un acord de tipus variable, que s'adapta millor a un escenari d'inflació en augment.

Acord de dipòsites conclou per un període determinat. Trencant el contracte abans d'hora, una persona perd interès. Si estalvieu diners en dipòsits bancaris cada mes, no serà una forma molt convenient d'estalviar per a la jubilació.

La següent resposta a la pregunta de quant estalviar per a la jubilació s'ha de tenir en compte pel que fa a l'ús de fons d'inversió oberts. Es tracta d'empreses separades, els participants de les quals no assumeixen el risc de fallida, però la persona assumeix certs riscos de naturalesa inversora.

La rendibilitat dels fons de renda variable a llarg termini podria superar el creixement salarial.

Al voltant del 8% dels russos inverteixen al mercat immobiliari. Tot i que els projectes de construcció es consideren una indústria molt segura per a la inversió, aquí els riscos estan associats principalment al promotor. Una persona pot tenir por que el promotor no compleixi el contracte i que l'inversor compri, per exemple, béns immobles hipotecats. Els rendiments a llarg termini de les inversions immobiliàries poden ser elevats, fins i tot per sobre de les taxes de creixement salarial. Hi ha una opció relativament àmplia en adjunts d'objectes. El període de venda pot durar diversos mesos. A causa del cost molt elevat dels béns immobles, aquest tipus de pla només és adequat per a persones que ja han acumulat un capital suficient per finançar una pensió.

L'anàlisi anterior de les formes d'estalvi més populars indica clarament que un fons d'inversió seria la millor forma.

Les condicions del nostre pla de pensions privat haurien de ser aixídisposats per permetre un seguiment continu del resultat, i també hi havia l'opció de denegar els serveis de l'empresa amb pèrdues zero si resulta que el pla elaborat per l'empresa no compleix les expectatives.

Situcions molt diferents són possibles a la vida, hi ha el risc d'una gran crisi financera. També s'hauria d'avaluar un pla de pensions privat per trobar maneres de fer front a moments tan difícils de la vida. En aquesta situació, una persona no hauria d'assumir cap despesa a favor de l'entitat financera a la qual va confiar els diners.

Com esbrinar

Per tota la f alta de fiabilitat de les maneres tradicionals d'estalviar diners per a la vellesa, molta gent es pregunta com acumular punts per a la jubilació. La part finançada es forma en el moment en què una persona rep SNILS. El 6% sempre es transfereix del sou d'un rus al compte de PF. Al mateix moment, pot transferir-ne una part al seu compte personal. Els estalvis s'acumulen al compte, i després de començar a pagar en forma de pensió. Aquells que es pregunten com esbrinar quant van acumular les pensions haurien de posar-se en contacte amb el Fons de Pensions. Segons el nou sistema, una persona acumula punts per la jubilació. I si es preguntava com esbrinar la pensió acumulada, pot recórrer al lloc web del PFR. Només podeu retirar diners d'aquest compte després d'haver complert una determinada edat. I els que es pregunten com retirar la pensió acumulada haurien de saber-ho. No hi ha maneres de cobrar els imports acumulats abans del previst. I això s'aplica tant als fons de pensions públics com als privats en una mesura absolutament igual.

L'enfocament estàndard és acumular grans sumes per maduraredat i després comprar una pensió a una companyia d'assegurances. Per exemple, si una persona és propietari de la seva casa, la pots vendre. La meitat es destinarà a nous habitatges, i la segona part - per jubilar-se. És possible llogar la propietat. La següent opció és invertir gradualment per formar una pensió en el futur.

Recomanat:

Com esbrinar el trànsit a "Tele2" pel vostre compte?

Com comprovar el trànsit a "Tele2"? Aquesta pregunta ve a la ment de gairebé tots els clients d'un determinat operador mòbil que utilitzen de manera activa tarifes o opcions amb un nombre predeterminat de megabytes. Aquest article descriu diverses maneres d'obtenir informació sobre el trànsit restant

Com tornar una targeta d'un caixer automàtic de Sberbank pel vostre compte?

Quan s'utilitza un dispositiu d'autoservei, hi ha situacions en què és possible que no retorni una targeta bancària. En el cas que el caixer automàtic hagi mastegat el plàstic, què ha de fer el client per sortir adequadament de la situació actual i no entrar en pànic? Com retornar una targeta d'un caixer automàtic de Sberbank?

És possible retirar la part capitalitzada de la pensió abans de la jubilació o immediatament després de la jubilació?

Quin és el sistema de pensions actual i és possible obtenir els vostres estalvis abans del previst? preguntes a l'avantguarda de tots els ciutadans que s'acosten a l'edat de jubilació. Recentment, en relació amb l'aparició de fons no estatals, encara hi ha més preguntes. A veure si és possible retirar la part finançada de la pensió abans del previst? Què poden esperar els ciutadans avui?

Com obrir una IP a Moscou pel vostre compte: instruccions pas a pas

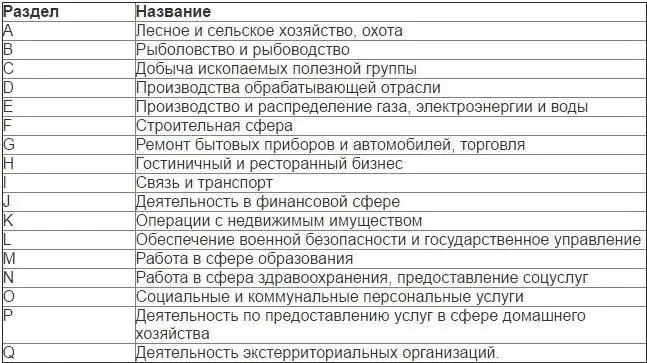

Onze etapes d'obertura d'una IP: triar un mètode de registre, triar el nom de la vostra empresa, determinar el lloc de registre, triar els codis OKVED necessaris, omplir una sol·licitud de registre, pagar un rebut d'impostos estatals, l'elecció d'un règim fiscal, l'emissió d'un TIN, la composició del paquet de documents necessari, els matisos de la presentació de la documentació, l'obtenció de còpies ja fetes de documents al Servei Federal d'Impostos

Com reduir el valor cadastral d'una parcel·la pel vostre compte? El que determina el valor cadastral

Com que avui l'impost sobre la propietat immobiliària està directament relacionat amb el seu preu indicat al cadastre, molts estan preocupats per la qüestió de com reduir el valor cadastral d'una parcel·la pel seu compte