2026 Autora: Howard Calhoun | [email protected]. Última modificació: 2025-01-24 13:13:41

Una peculiar ombra d'una gran varietat de conjectures i teories ha estat rere cada organització anomenada fons de cobertura durant diverses dècades. Malauradament, encara no hi ha res sorprenent en això, i la veritable essència i les especificitats de l'obra segueixen sent una mena de cavall fosc fins i tot per als economistes experimentats. Això es deu en gran part al terme "cobertura" al títol: en l'entorn de gestió financera, això, en termes generals, significa proporcionar cobertura per als riscos financers.

Per descomptat, l'engany dels clients sobre aquestes organitzacions, que molts consideraven d'alguna manera únicament com una assegurança contra diverses situacions problemàtiques en l'àmbit de les finances, va ser generosament condimentada amb nombrosos informes positius dels mateixos fons sobre l'èxit de les seves activitats.. Tanmateix, en realitat, aquest mecanisme financer no funciona com s'esperava, i això és clarament una cosa que tots els inversors interessats en beneficis haurien de saber.

L'essència i el propòsit de l'organització

Els fons de cobertura són una associació d'inversió privada, el propòsit de la qual és maximitzar el rendiment dels fons invertits pels inversors per a un risc determinat o reduir el risc d'un rendiment determinat (això explicael terme "hedge" al títol - de l'anglès. protecció, assegurança). L'essència mateixa d'aquests fons rau en una idea senzilla d'obtenir un benefici constant basat en les inversions dels dipositants, independentment de la situació actual del mercat: ja sigui un descens sense precedents o un creixement tangible. Per a aquestes tasques, s'utilitzen estratègies financeres complexes, que sovint també inclouen palanquejament, compra d'accions llargues o curtes i moltes altres.

Tot el ventall d'operacions financeres que el fons pot dur a terme és extremadament ampli. I només la gestió del risc al mercat és una prerrogativa de només determinades organitzacions de cobertura, en la seva majoria aquest aspecte és només una de les possibles eines per treballar amb les finances, però de cap manera l'única funció.

La majoria dels fons dels inversors els inverteixen els gestors en valors que cotitzen en borsa, però, en essència, són capaços d'invertir literalment en tot allò que, segons la seva opinió i estratègia, pot aportar beneficis en el futur: terra, real patrimoni, mercat de matèries primeres, divises, etc. L'única restricció en aquest sentit es prescriu directament a la declaració d'inversió del fons.

Al mateix temps, a la pràctica, oportunitats d'inversió tan àmplies no estan a l'abast de tothom que vulgui augmentar la seva fortuna: l'accés al fons de cobertura està obert a inversors "acreditats" o professionals el patrimoni dels quals ha de superar almenys 1 milió de dòlars (excloent el cost de la seva residència principal). Aquesta limitació existeix a causa del fet queels inversors professionals ja estan prou preparats per a les dificultats i riscos que implica una declaració àmplia d'inversió dels fons de cobertura. El límit del nombre d'inversors participants el determina la Comissió de Valors i Borsa dels EUA i és d'un màxim de 99 persones, de les quals almenys 65 han d'estar, com s'ha esmentat al principi, "acreditades" (un inversor els ingressos nets del qual, segons segons la llei dels EUA, ha de ser com a mínim de 200.000 dòlars). Atesa l'ampli ventall de possibles actuacions del fons, els riscos poden ser extremadament elevats, fet que obliga a nivell legislatiu als inversors a invertir de manera que la seva pèrdua total no comporti cap dany al pressupost familiar..

El naixement de la revolució i la seva empremta indeleble en l'economia global

Única pel seu temps i generació, l'economista nord-americà Alfred Winslow Johnson va inventar una estratègia per obtenir beneficis, que va fundar el primer fons de cobertura el 1949. L'autoria a nom del fons de cobertura, així mateix, li pertany. Només sis anys després, el 1965, va publicar els resultats del seu treball, que va fer molt de soroll i interès en el mercat. En ell, va descriure en detall tot el mecanisme estratègic per guanyar diners en un mercat a la baixa i a l'alça mitjançant l'ús de combinacions de venda d'accions amb un preu excessiu i la compra d'accions amb preu baix..

Els primers són valors amb un valor actual elevat, però hi ha alguns indicis: els presagis que el seu preu s'enfonsarà en el futur. infravalorat - ambexactament el contrari, quan el valor de les accions és baix, però tenen alguns requisits previs i potencial de creixement.

Usant l'estratègia descrita anteriorment en termes generals, Jones va aconseguir resultats impressionants: el valor de les seves inversions durant els deu anys d'existència del fons va arribar al 670%.

L'estratègia d'èxit s'ha generalitzat enormement, i el 1968 als Estats Units, la Securities and Exchange Commission havia registrat unes 140 associacions d'associacions d'inversió que estaven sota la definició de "fonds de cobertura".

No obstant això, la idea financera, revolucionària per a la seva època, es va convertir en un autèntic desastre financer més proper al 2008-2009, anomenada en cercles amplis com la "gran recessió". Generada en gran part per nombroses i cada cop més complexes especulacions financeres, la crisi global d'aquells anys va rebre molta influència dels mateixos fons de cobertura, i els fons de cobertura són, en el seu nucli, organitzacions especulatives. Tanmateix, per objectivitat, val la pena assenyalar que la primera bombolla que va esclatar d'aquesta tempesta financera va ser precisament la de l'habitatge. Els préstecs hipotecaris pendents, que en aquella època es van emetre a una escala astronòmica literalment per a tothom (en quantitat considerable i per a aquells la solvència dels quals no podia tancar en absolut les obligacions de deute emeses), van arrossegar a fons tot el sector financer i creditici, després que la crisi en la seva totalitat menys es va estendre a l'economia real dels Estats Units i països d' altres continents.

Escurtar les accions dels bancs, els fons de cobertura d'inversióamb això només agreuja el pànic financer creixent, catalitzant significativament el col·lapse econòmic a escala mundial. I encara que part de la culpabilitat d'aquestes organitzacions per tot el que va passar en aquell moment és innegable, però no només van influir en aquells fets. La cobdícia dels mateixos consumidors, que en cap cas és inferior a la set de beneficis per part dels economistes, va atraure l'aparició massiva d'enormes deutes crediticis, que, en general, eren absolutament desproporcionats amb la seva capacitat de pagament..

Avui, el món s'ha recuperat de les greus conseqüències de la crisi i el control de les activitats dels fons de cobertura s'ha actualitzat de manera important després d'un cop amb prou feines reparable a la seva imatge com a entitats financeres. En total, el mercat global compta amb uns 12.000 fons de cobertura, els actius de gestió dels quals ascendeixen a bilions de dòlars nord-americans. Tanmateix, a causa de l'estructura legal complexa i, en la majoria dels casos, extremadament confusa d'aquestes organitzacions, és extremadament difícil calcular quantitats més precises d'actius de fons específics.

Components estructurals d'un únic mecanisme

Els fons de cobertura són, en la majoria dels casos, associacions úniques a la seva organització amb moltes característiques i matisos. Alguns són increïblement complexos i confusos, mentre que d' altres es gestionen amb l'estructura més senzilla i transparent: tot depèn únicament dels objectius, estratègies i mètodes del fons. Tanmateix, gairebé qualsevol estructura de fons de cobertura consta dels elements clau següents:

- Els inversors són exactament aquelles persones, sense els actius de les quals l'existència i l'activitat del fons en si és impossible. L'organització ofereixinversors els seus serveis, aquells, si hi estan d'acord, inverteixen part del seu capital. Després d'això, com a conseqüència del seu ús correcte, es genera beneficis al mercat sobre aquesta base, tant per al client com per al fons.

- Un banc garant, o un custodi, és un banc que té com a tasca principal garantir l'emmagatzematge segur dels actius dels inversors, ja siguin divises, valors, metalls preciosos, etc. En alguns casos, el fons pot atraure "el seu" un banc per dur a terme i / o processar transaccions (no obstant això, aquesta és principalment una tasca ja per al corredor principal). A més, el custodi també elabora informes sobre les transaccions realitzades a través del compte del fons; comprovar el compliment de la política real de la gestora amb la relació d'objectius que s'estableix en els estatuts del fons. Per descomptat, aquest paper l'exerceix normalment un banc gran amb una sòlida reputació positiva.

- Gestor: una persona o, per regla general, una empresa que determina tota l'estratègia d'inversió, alhora que és responsable de cadascuna de les decisions del fons. A més, el gestor de fons de cobertura també supervisa totes les operacions.

- Consell d'Administració: supervisa les activitats del gestor, així com de les empreses que presten serveis al fons. El Consell està autoritzat per resoldre disputes i conflictes entre accionistes i directius, per designar personal a llocs clau del fons. Són els membres del consell els qui són personalment responsables (fins a la responsabilitat penal) del compliment per part del fons de tots els principis i normes establerts a la memòria.

- Administrador - defineixel valor liquidatiu del fons, amb independència de la gestora, la qual cosa suposa una reducció important dels riscos en cas d'error de valoració d'aquest últim. Tanmateix, la majoria dels administradors assumeixen les funcions de comptabilitat, pagament de factures, notificació als accionistes amb informes d'activitat, distribució de beneficis als accionistes i subscripció i reemborsament d'accions/accions del fons..

- Broker principal: aquest paper l'exerceix normalment un gran banc d'inversió que no realitza operacions puntuals en nom d'un fons de cobertura com un corredor habitual. El corredor principal ofereix al fons una sèrie de serveis professionals relacionats amb la compensació (liquidació sense efectiu entre empreses/empreses/països mitjançant béns/valors/serveis), serveis de custòdia i suport operatiu.

- Auditor: una persona que verifica el compliment dels estats de valors amb les normes comptables i la legislació financera. El gerent sol dur a terme una auditoria anualment, però fins i tot auditories tan rares no perjudiquen aquesta posició a l'estructura de l'organització; és poc probable que sense un auditor, altres empreses de serveis o agents externs acceptin prestar servei al fons..

- Consultor legal: és necessari que garanteixi l'estat de llicència del fons, que l'emeten els reguladors autoritzats subjectes a una sèrie de requisits específics. La llicència obre un ventall molt més ampli d'oportunitats i de contractació d'inversors, però, a més, sovint s'utilitza un consultor per celebrar diversos contractes i acords.

Així és l'estructurafons de cobertura. De nou, en diversos casos, aquest esquema a la pràctica pot ser encara més simplificat (fins i tot amb l'absència de cap dels marcs anteriors) o molt més tortuós i complex.

"Fons típic": varietats i classificacions basades en l'estratègia d'inversió

A més d'això, independentment del component estructural, el Fons Monetari Internacional distingeix tres tipus de fons de cobertura:

- Fons globals: la seva activitat s'estén per tot el mercat mundial. No obstant això, aquest tipus de fons solen desenvolupar la seva estratègia a partir d'anàlisis i previsions de la dinàmica de les accions de les empreses individuals.

- Macrofons: funcionen exclusivament en un mercat nacional específic. Normalment es basa en les característiques macroeconòmiques i financeres d'un país concret.

- Els fons de valor relatiu són el tipus clàssic original de fons de cobertura, tal com ho eren al principi de la seva existència. Realitzen transaccions financeres dins del mercat de valors de qualsevol país, utilitzant la bona vella estratègia de vendre sobrevalorades i comprar accions sense valorar. Al mateix temps, el gerent fa un seguiment constant de la situació actual del mercat per tal de triar el moment més adequat per a la transacció i obtenir el màxim benefici.

Per descomptat, la varietat de fons de cobertura al mercat mundial no acaba amb la classificació oficial, perquè poc impedeix que els gestors creïn moltes subespècies i branques addicionals, si cal.

Més informació sobre les operacions de fons de cobertura

Política d'associacióLa majoria absoluta dels fons de cobertura està dirigida a la pertinença a llarg termini dels inversors, de manera que els seus dipòsits romanen a disposició del fons durant llargs períodes. Això es refereix principalment a les regles de sortida: el col·laborador ha d'advertir l'organització sobre aquesta decisió amb antelació, mentre que l'interval entre la notificació i la baixa de l'afiliació pot arribar fins a 2-3 mesos (segons la regulació establerta). Una altra alternativa que sovint es troba a la pràctica és la retirada immediata de la totalitat del dipòsit en efectiu, tanmateix, els preus de compra/venda d'actius els determina directament el propi fons. I, per descomptat, en la majoria d'aquests casos, la diferència entre ells és força significativa.

Així, en incorporar-se, abandonar o amb una disminució parcial de la seva aportació, es revisa tot el volum d'inversions de cada soci i, en conseqüència, també es modifica la ràtio de participació. L'extinció de la pertinença a un nombre determinat d'inversors pot augmentar significativament la quantitat total de beneficis entre els restants: la direcció pot pagar als inversors que marxin amb inversions lluny de ser les més reeixides, deixant actius més prometedors a la seva cartera. Així, al cap d'un temps, el fons de cobertura pot experimentar un fort augment de la rendibilitat del capital a causa de l'aportació que anteriorment va participar en la creació d'ingressos i que posteriorment va ser retirada als inversors sortints, però que encara no havien tingut temps de rebre el percentatge. de les prestacions degudes. Tanmateix, si hi ha una forta tendència de sortida en l'entorn dels fons de coberturainversors, ningú és immune a un efecte completament oposat en forma d'una sortida massiva de pànic dels socis. Sovint, això està ple no només d'una caiguda del rendiment del capital, sinó també de la fallida total de tota l'organització.

Més controvertit que l'ampli àmbit d'inversió en finances és el sistema de comissions ampliat. Els fons de cobertura no només reben una única ràtio de costos operatius, sinó un 2% per a la gestió dels propis actius i el 20% dels beneficis obtinguts. Al mateix temps, encara que el gestor pateix pèrdues i no aporti cap ingrés, segons l'escriptura constitutiva, té en tot cas dret a aquest 2% del volum total dels actius controlats (aquest sistema era adequadament anomenat "2 i 20"). Un sistema de comissions similar el practica la gran majoria dels fons de cobertura del planeta. No obstant això, avui molts analistes destaquen especialment la tendència de la transició gradual dels fons al sistema "1 i 10". En el cas que el gestor no cobra cap càrrecs simplement per l'alienació d'actius, aquest es cobreix amb un percentatge més elevat de comissions dels beneficis rebuts.

A la recerca de grans beneficis: estratègies d'inversió modernes

Oportunitats i àrees d'inversió extremadament diverses, així com la influència de molts factors diferents, contribueixen constantment a la generació i implementació de noves tecnologies d'ingressos per als fons de cobertura. Tanmateix, malgrat això, les estratègies bàsiques modernes per treballar en l'àmbit financer es poden classificar bastant en diversos tipus generals:

- Posició llarga/curta: els fons de cobertura solen treballar amb el 40% dels seus actius utilitzant aquesta estratègia. Consisteix en l'adquisició d'actius infravalorats (longs) i la venda d'actius sobrevalorats (short).

- Arbitratge neutral en el mercat (arbitratge neutral en el mercat): només funciona quan els mateixos actius divergeixen de valor en diferents borses. El gestor introdueix una posició llarga sobre actius sobrevalorats en una borsa i una posició curta en una altra, on els mateixos actius estan sobrevalorats.

- Reacció als esdeveniments (Event Driven): l'estratègia es basa en el valor deslleial de les accions de qualsevol empresa que hagi patit determinats canvis (ja sigui una fusió, adquisició, reorganització, etc.). El gestor agafa un moment favorable per a l'operació (compra/venda) abans que el mercat iguali aquests preus injustos.

- Short Bias: amb aquesta estratègia, el fons bàsicament manté posicions curtes i guanya en mercats a la baixa.

- Valor real (valor): inversió en valors que es venen amb descompte als actius principals o infravalorats pel mercat.

- Crisis securities (Distressed Securities): compra amb un gran descompte d'accions i passius d'empreses que estan a punt de la fallida o la reestructuració. Invertir d'acord amb aquesta estratègia suposa que, com a resultat dels canvis interns, les empreses seleccionades seran més poderoses i aportaran beneficis.

Sovint, els fons recorren a estratègies mixtes, utilitzant-ne diverses per obtenir beneficis alhora.mètodes operatius anteriors.

Normativa reguladora: quines són les regles del joc i el palanquejament dels fons de cobertura?

Durant força temps, els fons de cobertura es van diferenciar al mercat mundial per la seva proximitat i la dèbil regulació de les transaccions financeres. Tanmateix, és clar, mai no es podria parlar d'anarquia total i llibertat d'acció: la regulació normativa dels fons va ser, és i serà sempre. Avui dia, atesa la seva influència en ràpid creixement en el mercat global i la freqüència creixent de diverses infraccions i tràfic d'informació privilegiada, les comissions especials i les autoritats les controlen i controlen amb més cura que mai..

En particular, la Llei JOBS (Jumpstart Our Business Startups Act), introduïda el març de 2012, després d'algun temps va tenir canvis força significatius en el treball dels fons de cobertura. Dissenyat com una mesura per fomentar el finançament de diverses institucions de petites empreses, la llei va debilitar el control del mercat de valors. Gràcies a la nova llei, els fons de cobertura, ateses les seves àmplies oportunitats d'inversió, s'han convertit gairebé en els principals proveïdors de capital per a start-ups i petites empreses. Posteriorment, aquesta llei va tenir un impacte important el setembre de 2013 en l'aixecament de la prohibició de fer publicitat per a fons de cobertura i empreses que ofereixen col·locacions individuals.

En molts països, els fons de cobertura han d'informar a les autoritats financeres governamentals a la primera sol·licitud de grans posicions en contractes de divises i informar recentment de les seves posicions.valors emesos o per emetre. Aquestes mesures s'introdueixen específicament per limitar el blanqueig de capitals i reforçar els controls de capital per garantir que els grans jugadors no infringeixin els interessos dels petits jugadors del mercat.

A més d'això, la política de control estatal dels fons de cobertura també té com a objectiu reduir els riscos sistemàtics de desestabilització del sistema financer en el seu conjunt. Això es reflecteix en la regulació dels requisits de marge, les garanties i els límits establerts pels intermediaris financers per a clients individuals.

Per mitigar el risc amb els préstecs de fons de cobertura, els principals brokers i bancs reevaluen les seves posicions amb els preus de mercat dels fons als quals presten diàriament. Aquests préstecs han d'estar garantits per una garantia adequada en forma d'actius valuosos. A més, els bancs tenen dret a establir límits de préstec per a cada fons per separat, en funció del seu propi seguiment de l'estratègia d'inversió, els ingressos mensuals, els casos de retirada d'inversors i l'historial de relacions comercials..

Els fons de cobertura més exitosos del món en aquests dies

Mentrestant, no els millors moments per als fons de cobertura continuen allargant-se des de l'any passat. Els guanys globals han estat per sota de la mitjana dels últims anys: els fons de cobertura més grans van guanyar 517,6 milions de dòlars l'any passat, què? segons alguns experts? millor que el 2014, però un 40% pitjor que els guanys del 2013.

No obstant això, el preu de totsels actius implicats d'una manera o altra en les activitats dels fons de cobertura van augmentar uns 51.700 milions de dòlars, arribant a un valor total estimat de 2.97 bilions de dòlars.

La tendència negativa a la baixa dels beneficis es reflecteix clarament no només en les pèrdues financeres tangibles que pateixen fins i tot els millors fons de cobertura del món, sinó també en els canvis evidents en les qualificacions dels participants més forts del mercat. Figures tan conegudes com John Paulson de Paulson and Co., Leon Cooperman d'Omega Advisors i Daniel Loeb de Third Point van perdre les seves posicions. Als seus antics llocs, jugadors com Ken Griffin de Citadel i James Simons de Renaissance Technologies es van establir fermament. Tots dos van aconseguir guanyar un rècord de 1.700 milions de dòlars el 2015 i, per tant, van ascendir amb força al podi dels gestors de fons de cobertura més forts.

La qualificació dels fons de cobertura pot canviar més enllà del seu reconeixement, llançant sense pietat als líders del mercat i aparentment provats en el temps. Si els millors jugadors actuals es mantindran a les seves posicions sense patir pèrdues significatives a finals d'any, només el temps ho dirà. Mentrestant, aquests deu gestors tenen el lideratge entre tots els fons de cobertura del planeta:

| Gestor | Fons | Profit |

| Kenneth Griffin | Ciutadella | $1.700 milions |

| James Harris Simons | Renaixement | $1.700 milions |

| Rey Dalio | Bridgewater | $1.400 milions |

| David Tepper | Appaloosa | $1.400 milions |

| IsraelAnglès | Millenium Mgmt | 1.150 milions de dòlars |

| David Shaw | D. E. Shaw | $750 milions |

| John Overdeck | Two Sigma | $500 milions |

| David Siegel | Two Sigma | $500 milions |

| Andreas Halvorsen | Viking Global | $370 milions |

| Joseph Edelman | Assessors perceptius | $300 milions |

Fons de cobertura russos: qualificacions, perspectives i tendències emergents

Els moments no més rendibles per als fons de cobertura també van afectar els homòlegs russos dels comerciants nord-americans. Demostrant rendiments negatius, la situació amb els fons nacionals en general sembla menys colorida que al mercat occidental, on aquestes institucions es consideren un dels instruments financers més fiables, amb un rendiment constant de la inversió del 20% amb un risc mínim en la majoria dels casos.

A Rússia, els fons d'inversió estan representats principalment per fons d'inversió (fons d'inversió unitaris) i OFBU (fons de gestió bancària general). Sobretot els fons de cobertura a Moscou sovint tenen l'estatus de gestió de confiança. El nombre total de fons de cobertura nacionals se situa ara en unes sis dotzenes. Una xifra semblant es va registrar a mitjans dels vuitanta als Estats Units, on el mercat en aquell moment ja apreciava molt els hedge funds. A Rússia, el marc legislatiu limita significativament les eines per a les activitats dels fons, impedint l'ús d'un gran nombre d'estratègies per treballar al mercat. Pel mateixPer aquest motiu, una gran part de les associacions d'inversió russes estan registrades a zones offshore.

Per tant, l'adopció d'una sèrie de canvis a la legislació sobre aquest tema pot estimular significativament els fons de cobertura russos i el seu creixement econòmic, permetent-los adoptar una gamma molt més àmplia d'estratègies.

I encara que els fons de cobertura no són tan habituals a Rússia com a Occident, encara tenim exemples impressionants de líders que poden competir amb competidors a nivell internacional. El més productiu d'ells va ser VR Global Offshore Fund, el benefici del qual de l'any va ascendir al 32,32%. Però VR Global Offshore Fund va aconseguir un rendiment tan rècord per al mercat nacional bloquejant fons: el fons té el major percentatge de sancions per als inversors per la sortida anticipada: el 4,5%. Diamond Age Atlas Fund va guanyar menys: el 22,92% del benefici total, deixant Copperstone Alpha Fund en el tercer lloc de la classificació. El medallista de bronze va aconseguir créixer un 22,06% durant l'any.

Finalment, en quart lloc es troba Burnem Asset Management, els ingressos de la qual l'any passat van ser del 17,63%.

Els quatre fons anteriors contenen aproximadament el 80% (3.425 milions de dòlars) de tots els actius en comparació amb altres competidors del mercat rus. Al mateix temps, més de la meitat d'aquests fons, 1.634 mil milions, pertanyen al Fons Global Offshore VR.

Experiència personal amb fons de cobertura en les revisions dels mateixos actors del mercat

Avui, els fons de cobertura són uns dels més rendibles i alhorales associacions d'inversió més estables entre moltes altres alternatives d'inversió en el mercat actual. Els grans empresaris professionals i els empresaris a la recerca de beneficis, per regla general, sempre marquen el fons de cobertura com la institució financera de màxima prioritat a la qual confien els seus diners guanyats. Les crítiques són negatives, les crítiques són positives; ara gairebé ningú confia en l'opinió dels estranys: els "dipositants" al web, quan els comptes falsos s'han convertit gairebé en una de les principals eines del comerç.

Una altra cosa és que sempre hi ha hagut riscos, n'hi ha ara i hi haurà en el futur, sobretot en l'economia. Per tant, no tots els fons de cobertura poden ser realment una associació d'inversió, sinó que creen una falsificació al voltant del seu nom amb l'únic propòsit il·legal de frau.

Un dels casos més destacats va ser l'estafa de Bernard Madoff, que va costar als inversors Madoff Investment Securities uns 50.000 milions de dòlars. El seu fons d'inversió, que va costar entrar diversos milions de dòlars nord-americans, era conegut per molta gent de l' alta societat. El mateix Madoff també era conegut per les seves generoses donacions filantròpiques a la investigació del càncer i la diabetis, la campanya del Partit Demòcrata dels Estats Units i les institucions culturals i educatives.

No obstant això, això no va salvar el fons de la reestructuració inevitable després de la crisi de 1995 de l'associació d'inversió apiràmide financera. Tanmateix, la bombolla que va crear va esclatar a finals de 2008, després de la qual cosa Madoff va ser condemnat a 150 anys de presó.

Jugadors veritablement experimentats (persones que ja han guanyat més del primer milió invertint fons) primer recomanen mirar més de prop l'import mínim per entrar. Si és igual o fins i tot inferior a 50.000 dòlars, assegureu-vos que us enfronteu a un bombo disfressat com a fons de cobertura. Per exemple, els fons de cobertura estrangers provats pel temps i desenes de clients accepten inversions d'almenys 100.000 $.

Recomanat:

Què és la cobertura amb paraules senzilles? Exemple de cobertura. Cobertura de divises

En la terminologia econòmica moderna, podeu trobar moltes paraules boniques, però incomprensibles. Per exemple, la cobertura. Què és això? En paraules senzilles, no tothom pot respondre aquesta pregunta

"KIT Finance" (fons de pensions no estatal): revisions i lloc a la qualificació dels fons de pensions

"KIT Finance" és un fons de pensions no estatal que interessa a molts ciutadans. Es pot confiar en ell? Què pensen els membres i el personal de l'organització? Què tan fiable és aquest fons?

"Sberbank", Fons de Pensions: ressenyes de clients, empleats i advocats sobre el Fons de Pensions de "Sberbank" de Rússia, valoració

Quines revisions rep Sberbank (fons de pensions)? Aquesta pregunta interessa a molts. Especialment aquells que planegen estalviar diners per a la vellesa pel seu compte. El fet és que Rússia té ara un sistema de pensions finançat. Una part dels ingressos s'ha de transferir al fons per a la formació de futurs pagaments

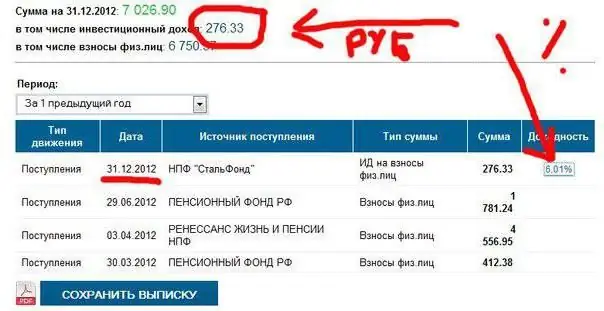

NPF "Stalfond": qualificació entre altres fons. Fons de pensions no estatals

Escollir un fons de pensions no estatal no és tan fàcil com sembla. Hi ha moltes organitzacions semblants a Rússia. Un d'ells és "Stalfond". Quins són els seus pros i contres? Què tan bona és l'empresa? Quin és el lloc en la qualificació dels NPF a Rússia?

Quin fons de pensions triar: ressenyes, qualificació. Quin fons de pensions no estatal és millor triar?

El sistema de pensions de la Federació Russa està construït de manera que els ciutadans decideixen de manera independent cap a on dirigir els seus estalvis: formar part de l'assegurança o finançament dels pagaments. Tots els ciutadans van tenir l'oportunitat de triar fins al 2016. Durant dos anys consecutius s'ha suspès la possibilitat de repartir l'estalvi. Per a tots els russos, les deduccions dels salaris (22%) formen la part de l'assegurança de la pensió. Per tant, queda la pregunta, quina caixa de pensions triar per complir aquestes tasques: pública o privada?