2026 Autora: Howard Calhoun | [email protected]. Última modificació: 2025-01-24 13:13:41

Informació de l'impost sobre la renda de les persones 6: un nou document per als empresaris. S'ha de presentar a les autoritats reguladores a partir del primer trimestre de 2016. Aquest document no s'elabora per a cada empleat individualment, sinó per a tota l'empresa en el seu conjunt. Considerem més com emplenar l'impost sobre la renda de 6 persones.

Informació general

En primer lloc, cal saber on es presenta l'IRPF de 6 persones. El model del document, elaborat d'acord amb totes les normes, s'envia al mateix òrgan de control al qual es transfereix l'impost. Hi ha dues maneres de presentar un document: en paper o electrònic. La primera opció és adequada per a aquells empresaris el nombre mitjà d'empleats dels quals és inferior a 25 persones. El formulari 6-NDFL es pot presentar personalment o enviar-se per correu. En format electrònic, el document s'envia a través del lloc web oficial del Servei Federal d'Impostos.

6-NDFL: terminis de presentació

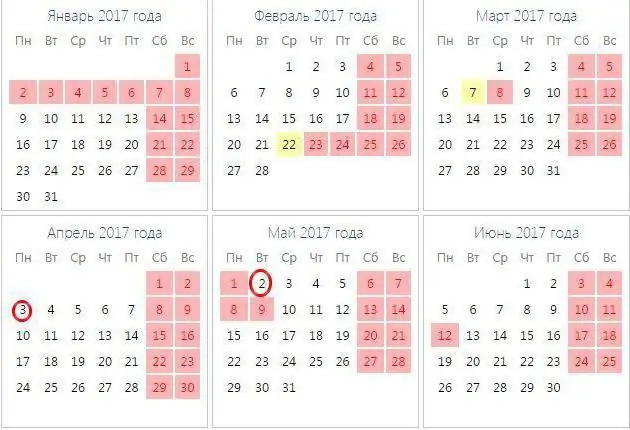

Document enviat trimestralment. S'ha d'enviar com a màxim l'últim dia del 1r mes del trimestre següent. La legislació preveu la responsabilitat per a aquells que no presenten a temps l'IRPF de les 6 persones. Temporitzacióles subvencions poden canviar. En particular, això passa si l'última data cau en un dia festiu o cap de setmana. En aquest cas, per a les entitats que hagin emès 6-NDFL, els terminis de presentació s'ajornaran al següent dia hàbil. Les normes estableixen les següents dates del calendari:

- 1r trimestre 2016 - 3/5/2016

- Meitat - 1.08.2016

- 9 mesos - 2016-10-31

- Per al 2016 - 1.04.2017

6-Impost sobre la renda de les persones físiques: mostra

A l'hora d'elaborar un document s'han de complir una sèrie de requisits generals. Si prenem algun exemple de l'impost sobre la renda de 6 persones físiques redactat correctament, es pot observar que:

- El document s'elabora d'acord amb les dades presents als registres comptables. En concret, estem parlant d'ingressos meritats i pagats, deduccions, impostos calculats i retinguts.

- Omplir l'IRPF de 6 persones es realitza per meritació. Primer, el primer trimestre, després mig any, després 9 mesos i un any natural.

- Si no caben tots els indicadors a la pàgina, s'elabora el nombre de fulls necessaris. La informació final s'ha de reflectir en l'última d'elles.

- Totes les pàgines estan numerades (001, 002 i així successivament) a partir de la pàgina de títol.

- Omplir l'IRPF s'ha de fer sense errors ni taques. No està permès corregir el que està escrit, inclòs amb l'ús de mitjans correctius. A més, no es permet el grapat de fulls ni la impressió a doble cara.

- Com que pots omplir l'IRPF de 6 persones a mà o amb un ordinador, has de conèixer algunes regles. En particular, en el primer casS'utilitza tinta blava, morada o negra. Quan es dissenyen a un ordinador, els caràcters s'imprimeixen entre 16 i 18 punts d'alçada, amb font Courier New.

Normes de disseny de camps

En alguns casos, pot ser difícil introduir informació a f. 6-IRPF. Un document de mostra conté camps que consisteixen en un nombre determinat de familiaritat. Només s'ha d'indicar 1 indicador en cadascun d'ells. L'excepció és la informació de la data o els valors expressats en fraccions decimals. L'escriptura dels números del calendari es realitza mitjançant tres camps. Els dos primers contenen 2 familiaritats - per al dia i el mes, l'últim - 4 - per a l'any. La fracció decimal encaixa en 2 camps separats per un punt. Els indicadors i detalls totals han d'estar presents a la f. 6-IRPF. El formulari s'elabora per separat per a cada OKTMO. Els imports dels impostos es calculen i s'indiquen en rubles. En aquest cas, s'utilitzen regles d'arrodoniment. Cada pàgina està datada i signada per la persona responsable.

Camps

- "TIN": els números s'indiquen d'acord amb el certificat de registre al Servei Federal d'Impostos.

- "KPP": emplenat només per persones jurídiques.

- "Número d'ajust". En aquest camp s'introdueix "000" si es retorna l'IRPF de 6 persones per primera vegada, "001" - per a la primera correcció, "002" - per a la segona, i així successivament.

- "Període". Aquest camp indica el codi que correspon a l'hora de lliurament.

- "Any fiscal" (per exemple,2016).

- "Enviat a l'autoritat": aquest camp indica el codi del Servei Federal d'Impostos al qual s'envia el document.

- "Segons el lloc de registre/ubicació". Aquest camp conté el codi del lloc on es proporciona 6-NDFL.

- "Agent fiscal". En aquest camp, un empresari individual introdueix el cognom, el nom, el patronímic línia per línia. L'entitat jurídica indica el nom complet segons la documentació constitutiva.

- "Codi OKTMO". Les organitzacions han d'indicar-ho a la ubicació de la seva ubicació o la ubicació d'una divisió separada. Els empresaris escriuen el codi a l'adreça de residència. Els empresaris individuals que utilitzin PSN o UTII han d'indicar els números corresponents a l'OM en què estan inscrits en la condició de pagadors.

- "Número de telèfon de contacte": aquí, respectivament, s'indica el número mitjançant el qual el Servei Federal d'Impostos pot contactar amb l'agent.

- "Amb documents/còpies adjunts". En aquest camp, heu d'introduir el nombre de pàgines de papers que confirmen la informació especificada. Si no n'hi ha, es posen guions.

En quins casos no és necessari presentar un document?

El El formulari 6-NDFL no s'emet si no s'han fet pagaments als empleats durant el període i, per tant, no s'han retingut impostos dels seus ingressos. En poques paraules, no té sentit posar zeros a les cadenes. La declaració 6-NDFL no es presenta fins i tot quan l'empresa no té personal. No cal elaborar un document només per a les organitzacions obertes (registrades) que encara no hagin iniciat les seves activitats. L'empresari o la persona jurídica pot (però no està obligat) a comunicar al servei tributari en qualsevol forma els motius pels quals f. 6-NDFL.

Responsabilitat

Per a les entitats que necessiten emetre l'IRPF de 6 persones, el moment de presentació és de gran importància. L'incompliment comportarà una multa. Al mateix temps, s'imposen sancions tant a tota l'empresa com al cap. Si el retard no és molt gran, la penalització és mínima. En aquest cas, el bloqueig del compte es pot aplicar com a mesura d'influència. Les normes preveuen 2 tipus de sancions. El primer s'assigna si l'informe 6-NDFL no s'ha enviat a l'hora programada ni s'ha presentat més tard. La segona pena amenaça el subjecte quan es troben errors en el document. Fem una ullada més de prop als dos casos.

Presentació inoportuna del document

A d alt, els terminis per enviar f. 6-IRPF. La imposició d'una multa per presentació tardana del document es duu a terme en el termini de 10 dies des de la data en què va ser rebut pel Servei Federal d'Hisenda. En aquest cas, la inspecció pot no esperar a la finalització de l'auditoria d'escriptori. Si l'empresa arriba més d'un mes tard, la multa serà de 1.000 rubles. Aquesta mida es considera la mínima. Per a cada mes posterior vençut, independentment de si està ple o no, s'afegiran 1 mil rubles més a la sanció prescrita. Aquesta disposició està establerta a l'article 126 del codi tributari (clàusula 1.2). El temps de retard es computarà des de la data en què l'organització va presentar l'informe. El cap de l'empresa pot ser multat amb 300-500 rubles. Aquesta sanció està prevista al Codi d'infraccions administratives, enarticle 15.6. Els inspectors fiscals tenen dret a imposar aquesta multa sense acudir als tribunals.

Bloqueig del compte

En cas de no presentació del document en el termini de deu dies des de la data establerta per les normes, el Servei Federal d'Impostos té dret a congelar les operacions bancàries amb els recursos econòmics del deutor. Aquesta mesura està prevista a l'article 76 del Codi Tributari (clàusula 3.2). Les aclariments sobre l'aplicació del bloqueig de comptes es donen a la carta del Servei Federal d'Impostos del 2016-09-08

Moment polèmic

De vegades a la pràctica hi ha situacions en què l'organització es va registrar al final del trimestre i encara no ha tingut temps de pagar res als seus empleats. En conseqüència, l'informe 6-NDFL no es va presentar a la inspecció. Mentrestant, el Servei Federal d'Impostos, en no haver rebut el document a temps, aplica un bloqueig de compte al subjecte. Molta gent té una pregunta lògica: aquesta mesura és legal en aquest cas?

Tal com s'ha esmentat anteriorment, l'article 76 del CDI de l'apartat 3.2 permet la congelació d'operacions si f. 6-IRPF. En la norma, no hi ha cap clàusula que s'utilitzi el bloqueig només si hi ha acords amb el personal. Mentrestant, també s'ha dit anteriorment que l'empresa no està obligada a proporcionar f. 6-Impost sobre la renda de les persones físiques, si no té empleats o no els ha pagat res en el període corresponent. Tanmateix, les mateixes autoritats fiscals han afirmat repetidament que esperen zero documents dels subjectes. El cas és que la base de dades no determina el motiu pel qual no es va presentar l'informe. En conseqüència, el bloqueig del compte es realitza automàticament. Per descongelar, haureu de presentar un informe zero. Durant l'endemàLes autoritats fiscals (de treball) emeten una decisió per aixecar el bloqueig. Aquest termini està previst en l'apartat 3.2 de l'article 76è. Caldrà un altre dia per traslladar la decisió al banc. Normalment, l'intercanvi de documentació es realitza a través d'Internet, respectivament, la decisió arribarà a l'entitat financera amb prou rapidesa. En el termini d'un dia després de rebre la decisió, el banc elimina el bloqueig. Per evitar aquests problemes en el futur, els experts recomanen enviar una notificació sobre l'absència d'acords amb el personal i prendre una decisió sobre aquesta base per no presentar l'impost sobre la renda de 6 persones..

Informació no vàlida

Es pot aplicar una penalització al subjecte per qualsevol error o inexactitud en l'informe. L'import de la sanció és de 500 rubles. per a cada pàgina amb informació falsa. Aquesta sanció està prevista a l'article 126.1 del CDI. En aquesta norma, no hi ha una llista clara d'errors que entren en la categoria d'"informació inexacta". En aquest sentit, les decisions pertinents les prenen directament els inspectors.

Mentrestant, la inspecció no pot multar tots els subjectes sense pensar. Segons explica el Ministeri d'Hisenda, els inspectors haurien de considerar cada cas individualment. Això vol dir que abans d'emetre una multa, els funcionaris han d'avaluar la gravetat de la deficiència/error. A més, s'han de tenir en compte les circumstàncies atenuants. En particular, la sanció no es pot imputar si, per error, l'agent fiscal:

- No heu subestimat l'import de la contribució obligatòria.

- No ha violat els interessos d'una persona.

- No ha fet cap danypressupost.

Aquests punts s'expliquen a la carta del Servei Federal d'Impostos de data 9 d'agost de 2016. Igual que en el cas de lliurament tardà del document, es permet responsabilitzar no només l'empresa, sinó també els seus empleats responsables. (el cap, en particular). Els funcionaris poden ser multats entre 300 i 500 rubles.

Com evitar les sancions?

Per no rebre una multa, cal advertir les inexactituds davant les autoritats fiscals i corregir-les. Per fer-ho, s'elabora una declaració revisada. Al mateix temps, els experts recomanen incloure informació correcta en tots els rebuts durant tot el període. També es presenta una declaració modificada 6-NDFL si alguna informació es reflecteix al primer document o no es presenta en la seva totalitat. També s'aconsella redactar-lo si la imprecisió ha comportat una sobreestimació de l'import de la deducció. En cas contrari, es pot imposar una multa (500 rubles). El TC requereix que només s'inclogui en el document revisat la informació que s'ha presentat amb errors. Aquesta disposició està prevista a l'article 81 (clàusula 6a). Tanmateix, la inspecció tributària considera que l'IRPF de 6 persones no es pot omplir d'aquesta manera. El document ha de mostrar informació generalitzada sense desglossar-la per pagadors. Si porteu informació sobre un empleat, això pot distorsionar tota la informació.

Matisos

A la portada quan s'enviï el document actualitzat, s'ha de posar "Número de correcció 001" (si aquesta és la primera correcció). Les normes de registre no preveuen la presentació d'un còmput d'anul·lació o anul·lació. Aquest impost sobre la renda de 6 persones difereix del conegutcertificat 2-NDFL (també s'ha de presentar). Si l'error es va revelar en el mateix trimestre en què es va cometre, no cal presentar el document revisat. En canvi, la informació inexacta s'inverteix abans del final del període de l'informe i la liquidació es processa de la manera habitual.

Necessito perfeccionar el càlcul si s'ha completat la comprovació d'escriptori?

Considereu un cas. L'empresa va cometre un error en emetre l'IRPF de 6 mesos durant 6 mesos. A les línies 110 i 120 de l'apartat segon s'han indicat els mateixos números de calendari de retencions i deduccions fiscals. Seria correcte fixar la data de venciment per al pagament el dia hàbil següent a la deducció. No obstant això, el pagament es va fer a temps. Va sorgir la pregunta: és necessari aclarir la informació si l'empresa no va endarrerir amb l'impost i s'ha completat l'auditoria d'escriptori?

Els experts recomanen enviar el càlcul corregit. Durant la inspecció, les persones autoritzades poden decidir que l'empresa paga els impostos amb retard. A més, per a les dates especificades incorrectament, s'amenaça una multa de 500 rubles. com a informació falsa. Poden comptar qualsevol error i inexactitud del document. Aquesta disposició es va aclarir en una carta del Servei Federal d'Impostos de data 9 d'agost de 2016. Les inexactituds s'han de corregir, per tant, fins i tot si l'auditoria d'escriptori s'ha completat i els inspectors no van informar de les deficiències identificades. Es poden trobar errors durant la inspecció in situ. En aquest cas, l'organització serà responsable. És més segur enviar immediatament un f. actualitzat. 6-IRPF. Això evitarà sancions.

Recomanat:

Elaboració d'un calendari de torns: mostra. Ordre per canviar l'horari de torns: mostra

Una tasca com ara programar els torns planteja moltes preguntes. Sempre podeu trobar una mostra d'aquest document, però hi ha moltes subtileses que es parlaran en aquest article

Full d'inventari: emplenat de formulari i mostra

El control de la presència d'actius a l'empresa es realitza durant l'inventari. Els béns, l'efectiu, les accions i altres actius fixos poden ser objecte de verificació. El full d'inventari reflecteix els resultats de l'auditoria. Les empreses utilitzen el formulari unificat INV-26

L'informe avançat és Informe avançat: emplenat de mostra

L'informe de despeses és un document que confirma la despesa dels fons emesos als empleats responsables. L'elabora el destinatari dels diners i es presenta al departament de comptabilitat per a la seva verificació

Paga de vacances: com reflectir-se a l'IRPF de 6 persones, emplenat de mostra

Paga de vacances: com reflectir el pagament i la deducció de l'IRPF a l'IRPF de 6 persones. Omplint les línies de la segona secció del formulari 6-NDFL. Exemples d'emplenament de 6-NDFL: pagament de vacances de desembre, juny, pagament de vacances de renovació

Mostra de política mèdica de la nova mostra. pòlissa d'assegurança mèdica

Avui es presentarà la vostra atenció amb una mostra d'un nou tipus de pòlissa mèdica. Més recentment, un document similar va aparèixer a Rússia. Però ara té una gran demanda. Quin tipus de paper és aquest? Com es pot emmarcar? Quins són els avantatges i els contres?