2026 Autora: Howard Calhoun | [email protected]. Última modificació: 2025-01-24 13:13:29

La conciliació amb les autoritats fiscals permet estar sempre al dia de les liquidacions amb el pressupost, i des del 2017, amb fons extrapressupostàriament. Aquest és un mecanisme que ajuda a determinar si el contribuent té deutes en pagaments obligatoris. De fet, fins i tot el comptador, el gerent o l'empresari més conscienciat de vegades es troba amb aquesta molèstia quan un pagament no arriba a l'objectiu. Pot haver-hi diversos motius per a això, però el resultat és el mateix: el deute.

Per què consultar amb l'IFTS?

Heu de pagar els impostos i les taxes a temps i íntegrament, aleshores els controladors no tindran cap pregunta. Però sovint el contribuent no té cap intenció d'eludir les seves obligacions, i el deute es forma per un petit error. Un KBK obsolet, una inexactitud en les dades bancàries, i ara l'empresa apareix com a deutor. El més trist és que sovint es coneix quan s'afegeixen sancions financeres a l'import del deute. Tanmateix, si es reconcilien periòdicament amb l'impost, aquests problemes es poden evitar.

Per cert, les multes i sancions no són les úniques conseqüències de l'impagament d'impostos (contribucions)puntual. La inspecció pot enviar una ordre al banc per a la cancel·lació incondicional de l'import del deute dels comptes de liquidació de l'empresa. Si els fons són insuficients, es pot prendre la decisió de bloquejar els comptes. I en la majoria dels casos, això vol dir que no funcionarà. A més, el cobrament de deutes es pot dirigir a altres propietats de l'organització i, en alguns casos, als seus propietaris i gestors. No oblideu que també es preveu la responsabilitat penal per l'impagament d'impostos. Estem parlant de grans mides i accions deliberades de la direcció de l'empresa.

Quan es produeix la reconciliació

Una organització o un empresari pot iniciar una conciliació fiscal en qualsevol moment. S'aconsella comprovar més a prop de final d'any, quan s'hagin fet tots els pagaments obligatoris. És el moment de fer balanç, preparar-se per a la presentació d'informes i seria bo saber amb certesa que tots els impostos i les taxes han arribat al pressupost i als fons.

A part del desig del contribuent, sempre cal una conciliació quan una empresa tanca, reorganitza o canvia d'autoritat fiscal. A més, la conciliació pot oferir la inspecció. El contribuent té dret a rebutjar-ho, però tot i així és aconsellable comprovar-ho. Després de tot, si la inspecció ho suggereix, té preguntes.

Com va el procés?

La conciliació amb l'Agència Tributària és molt senzilla i consta de diversos passos:

- El contribuent envia una declaració del seu desig de comparar les dades dels càlculs de pagaments i contribucions d'impostos.

- La inspecció el processa i envia l'informe de conciliació en un termini de 5 dies. Conté informació que té l'autoritat fiscal.

- Un cop rebut el document, el contribuent compara la informació de l'IFTS amb els seus documents i signa l'acta, amb o sense discrepàncies.

- Es corregeixen els errors, es paguen impostos addicionals, s'eliminen les discrepàncies en l'acte. L'ideal és que al final ningú li degui res a ningú i tothom tingui informació actualitzada sobre els càlculs de l'empresa per als pagaments obligatoris.

Ara fem una ullada a tots aquests passos.

Enviar una sol·licitud a l'autoritat territorial

La manera tradicional de comunicar-se amb l'oficina tributària és intercanviar documents en paper. Al cap i a la fi, no totes les empreses i emprenedors encara han connectat la gestió de documents electrònics.

No hi ha cap formulari especial aprovat per a la sol·licitud de conciliació de càlculs d'impostos, així que pots escriure amb les teves paraules. El més important és identificar-se com a contribuent: indicar el nom de l'empresa o el nom de l'empresari, tots els codis principals, adreça, número de telèfon per a la comunicació.

Podeu comprovar si hi ha un pagament concret, un o més impostos o totes les obligacions. Però només en el marc de l'autoritat tributària a la qual s'aplica el sol·licitant. Per tant, a la sol·licitud de conciliació amb l'impost convé indicar la relació de pagaments. També indiquen l'IFTS amb el qual voleu comprovar.

Un punt important és indicar la forma en què el sol·licitant prefereix rebre un acte de conciliació fiscal. A l'hora de fer la sol·licitud en paper, hi ha dues opcions: recollir el document personalment o rebre'l per correu electròniccorreu. En aquest últim cas, és obligatori indicar l'adreça postal a la sol·licitud. Si no hi és, la inspecció enviarà l'acta al lloc de registre de l'organització, i no sempre coincideix amb la seva ubicació.

Es pot presentar una sol·licitud en paper a la inspecció personalment, enviar-la a través d'un representant autoritzat o enviar-la per correu. La resposta s'enviarà al sol·licitant en la forma que ell indiqui.

Podeu veure una mostra de sol·licitud de conciliació amb l'oficina d'impostos a continuació.

Apel·lació mitjançant TCS o a través del compte personal

Les organitzacions i empresaris que ja han connectat la interacció electrònica amb el Servei Federal d'Impostos envien una sol·licitud de conciliació amb l'impost a través dels canals de telecomunicació. L'avantatge és que per rebre un acte de conciliació no caldrà dirigir-se al Servei Federal d'Impostos ni esperar que arribi per correu. Però hi ha una característica: si s'identifiquen incoherències, serà impossible tornar l'acte a la inspecció. Haurem de presentar una nova apel·lació.

Hi ha una altra oportunitat per sol·licitar un informe de conciliació sense anar a l'IFTS: utilitzeu el compte personal del contribuent. Això és convenient si l'empresa o l'empresari hi ha accedit prèviament. L'acte es lliurarà al sol·licitant en paper personalment o enviat per correu. El mètode d'obtenció del document s'indica a la sol·licitud.

La formació d'una sol·licitud al compte personal del contribuent es produeix automàticament. Només cal que escolliu què i per quins períodes s'ha de verificar. S'ha generat una sol·licitud de conciliació amb l'Administració tributària, una mostra de la qual es mostra a continuacióal compte personal d'un empresari individual al lloc web del Servei Federal d'Impostos.

Coincidència de dades

Per tant, l'oficina d'Hisenda en un termini de 5 dies (excepte el temps de lliurament postal) envia l'acta de conciliació al sol·licitant. Si la sol·licitud s'ha presentat en paper, l'acte es presentarà en dues còpies. Reflectirà dades sobre liquidacions amb el contribuent per part del Servei Federal d'Impostos. Aquesta és una imatge d'una empresa que paga impostos "a través dels ulls" dels sistemes d'informació de l'Internal Revenue Service.

Ara depèn del contribuent. Ha d'aixecar els seus documents primaris i comparar la informació sobre el pagament d'impostos amb el que s'indica a l'acta.

Estructura de l'acte

El document consta d'una portada i dues seccions. El títol reflecteix informació bàsica sobre el contribuent i l'IFTS. Els apartats contenen informació sobre els càlculs en relació amb els impostos (contribucions) sol·licitats per a cada tipus de pagament i codi de classificació pressupostària. Això vol dir que es dedicaran seccions 1 i 2 separades a cada impost, taxa, contribució.

Per exemple, si un sol·licitant va sol·licitar una conciliació per IVA, IRPF i IRPF, rebrà com a mínim 3 conjunts de seccions com a part de l'informe de conciliació. Si s'imposaven multes a aquests impostos o s'aplicaven sancions, formaran les seves pròpies seccions.

A continuació es presenta un exemple d'acte de conciliació fiscal, és a dir, una versió abreujada de la secció 1.

Reconciliació: ideal

Un cop rebut l'acta, el contribuent l'ha d'omplir per la seva banda - ferdades basades en documents primaris. L'ideal és que coincideixin amb el que l'IFTS indica a l'acta, però no sempre és així. Sovint hi ha discrepàncies, però en parlarem més endavant.

Si no hi ha desacords, la reconciliació es pot considerar reeixida. Només queda signar l'acta a l'última pàgina de la secció 1 i posar la marca "D'acord sense desacord".

Ara s'ha de retornar el document a l'oficina d'Hisenda. De vegades els contribuents no retornen l'acte. Creuen que això no és necessari, perquè no hi ha desavinences. Tot i així, us recomanem fermament que torneu sempre l'acta de conciliació per evitar possibles preguntes del Servei Federal d'Impostos. Si ja heu iniciat el procés, porteu-lo a la seva conclusió lògica.

Per tant, en finalitzar la conciliació d'impostos, s'han de retornar ambdues còpies de l'acta a l'oficina d'Hisenda. En un termini de tres dies, els especialistes els signaran i se'n lliurarà una còpia al contribuent o se n'enviarà per correu.

Acte de reconciliació amb desacords

Què passa si les dades comptables internes no coincideixen amb el que s'indica a l'acta? Totes les discrepàncies s'han d'escriure a les línies corresponents de la columna 4 de la secció 1. A continuació, s'ha de signar l'acta, assenyalant que és coherent amb els desacords, i enviar-la al Servei Federal d'Impostos. Així es veu la secció 1 de l'acte amb discrepàncies (vegeu la figura següent).

En presentar un acte amb discrepàncies, el contribuent ha d'entendre que les seves xifres s'hauran de confirmar mitjançant documents. Cal preparar ordres de pagament, rebuts, si cal, obtenir confirmaciótransferències bancàries.

Un cop rebut l'acte, l'especialista d'inspecció ha de comprovar les dades dels sistemes d'informació; és possible que hi hagi un error. Es demanarà al contribuent els documents principals que coincideixin amb la informació.

Error al costat del Servei Federal d'Impostos

Si es reconeix que les discrepàncies van sorgir a causa de dades incorrectes rebudes per la inspecció, els especialistes del Servei Federal d'Impostos s'encarregaran d'això. El mateix dia s'elaborarà una nota, que s'enviarà al departament d'inspecció responsable de l'error identificat. Els especialistes no tenen més de 5 dies laborables per corregir.

Quan es corregeix l'error, s'elabora un nou acte de conciliació. El contribuent ha d'assegurar-se que tot està en ordre. En signar l'acta de l'apartat 2, cal indicar que les diferències s'han resolt. Si la nova acta de conciliació torna a contenir discrepàncies, també s'ha de signar amb la nota "Concorda amb desacords". Al final de la secció 2, després de la part tabular, hi ha un lloc per a l'explicació. Allà, el contribuent pot indicar per què van sorgir les discrepàncies i expressar les seves propostes pel que fa a la resolució de la situació actual.

Error al costat del contribuent

Pot resultar que la causa de les discrepàncies va ser l'actuació incorrecta del propi contribuent. Per exemple, podria calcular incorrectament l'import del pagament, enviar-lo al CCC incorrecte, etc. En cada cas, haurà de corregir la situació de diferents maneres: pagar un impost o contribució, presentar una declaració o càlcul corrector, aclarirDetalls del pagament. Què s'ha de fer per resoldre les discrepàncies, l'inspector ho explicarà.

Realitzar la conciliació fiscal és un procés senzill i molt útil. En primer lloc, pel propi contribuent. Dóna una idea de l'estat actual de les liquidacions amb el pressupost i els fons extrapressupostaris. Com a resultat, s'identifiquen errors que podrien comportar sancions i altres conseqüències desagradables del deute fiscal.

Recomanat:

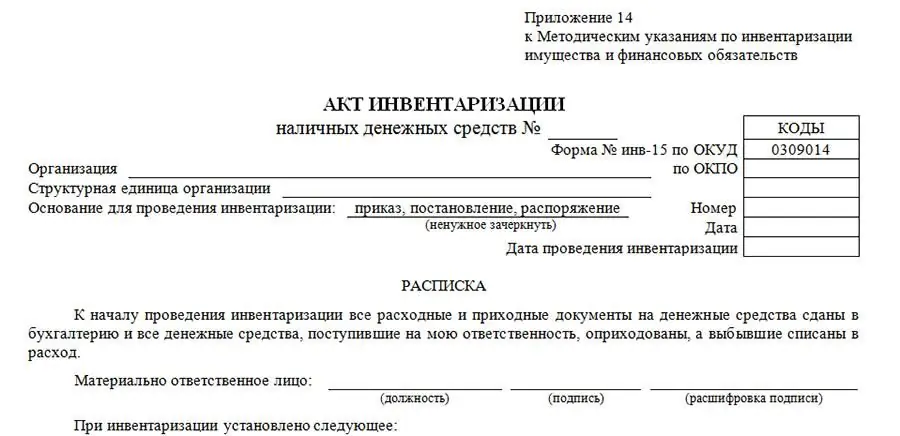

Elaboració dels resultats de l'inventari: llista de documents, procediment d'elaboració

Arxivar els resultats de l'inventari és un pas important en una auditoria completa i d' alta qualitat. Per a això, els membres de la comissió d'inventari han d'elaborar un conjunt de documents que continguin la informació obtinguda durant el procés de comprovació. A partir d'aquesta documentació, el responsable de l'empresa pren una decisió sobre el processament dels infractors

Balanç de situació consolidat: descripció i procediment d'elaboració

El balanç consolidat és un tipus d'estats financers que gairebé totes les empreses omplen. Amb l'ajuda d'aquest document, es fa possible resumir la informació sobre la propietat de l'organització, fer un seguiment dels canvis en la dinàmica. A partir de la informació rebuda, es prenen decisions actuals i estratègiques en el curs de la gestió empresarial. Què és un balanç, així com els principis bàsics de la seva elaboració es discutiran a l'article

Elaboració d'un manual de qualitat: procediment de desenvolupament, característiques, condicions i requisits

Gestió de la qualitat, desenvolupament d'un manual de qualitat - avui són les tasques més importants en el sistema de gestió de la qualitat dels productes o serveis prestats. És aconsellable analitzar aquesta qüestió amb més detall, considerar tots els seus aspectes per separat

Devolució de l'impost estatal de l'impost: tots els matisos del procediment

El Codi Fiscal de la Federació de Rússia enumera totes les situacions en què es requereix aquesta taxa. En general, hauràs de pagar diners sempre que necessitis un servei de l'estat

Impost sobre la renda dels salaris amb un fill. Beneficis de l'Impost sobre la Renda

Avui coneixerem com es calcula l'impost sobre la renda a partir d'un sou amb un fill. Aquest procés ja és conegut per molts ciutadans. Al cap i a la fi, les famílies sovint gaudeixen d'una varietat d'avantatges. Per què no, si l'estat dóna aquesta oportunitat?