2026 Autora: Howard Calhoun | [email protected]. Última modificació: 2025-06-01 07:13:24

Quan compila una factura fiscal, un comptable ha de comprovar la informació introduïda. Per les dades proporcionades incorrectament, l'organització, en el millor dels casos, s'enfronta a una multa i, en el pitjor, a una inspecció in situ per part d'agències governamentals. La bona notícia és que per comprovar ràpidament la informació d'una contrapart, n'hi ha prou amb calcular la ràtio de control de 6-NDFL.

Informe breu

6-NDFL és un informe trimestral de l'impost sobre la renda. Conté dades de resum dels certificats 2-NDFL. Segons les noves normes, les empreses van començar a informar el 2016. El govern no només va presentar un nou informe, sinó que també va trobar una manera d'incentivar els infractors. En cas de subministrament tardà de dades, l'organització s'enfronta al bloqueig del compte.

Els informes es van dissenyar per augmentar el control sobre la correcció i la integritat dels pagaments d'impostos per part de les empreses. El document conté informació sobre meritacions i pagaments per a tothomempleats de l'organització. Els agents fiscals són empreses que paguen sous als empleats. També proporcionen informes al Servei Federal d'Impostos a la ubicació.

El document es pot presentar en format imprès i electrònic. Però aquest dret d'elecció només està disponible per a empreses de fins a 25 empleats. Totes les altres organitzacions hauran d'informar electrònicament. La data de presentació de l'informe és:

- el dia que es va enviar l'informe imprès a l'IFTS o el dia que es va enviar la carta per correu;

- dia des de la recepció de la confirmació d'enviament d'un document electrònic.

Característiques de l'impost sobre la renda de 6 persones

L'informe es completa cada trimestre. Una part de la informació s'introdueix de manera incremental. Les sucursals de l'empresa generen un informe per separat, però la relació de control 6-NDFL es verifica per a tots els empleats de l'organització.

És en aquest informe on es troben més sovint els salaris reportats. Hi ha una diferència entre les dates de pagament de la renda i la deducció fiscal. Sobretot si els primers dies del nou mes cauen els caps de setmana.

L'informe de l'IRPF de 6 persones difereix dels altres també perquè la informació introduïda es pot comparar posteriorment amb altres informes. La informació especificada en els tres primers paràgrafs del document és verificada per l'oficina tributària durant una auditoria in situ. Això no vol dir que no pugui seguir la correcció d'omplir les dades. Al contrari, primer haureu de desenvolupar i crear un sistema de control per a l'emplenament automàtic de documents. L'organització s'enfronta a multes i sancions pel pagament insuficient dels impostos. Per això és tan important trobar ràtios de controlper comprovar el formulari 6-NDFL. Fem una ullada més de prop a com fer-ho.

Com comprovar les proporcions de control de 6-NDFL?

Primer de tot, es comprova la data de l'informe. Si l'organització ha endarrerit el termini per presentar la declaració com a mínim un dia, el Servei Federal d'Impostos cobrarà una multa i emetrà una acció sobre infraccions. Les proporcions de control per calcular 6-NDFL comencen amb la comprovació de les deduccions. L'import presentat a la línia 020 ha de ser superior al de la línia 030. La diferència entre aquestes ràtios es reflecteix a la línia 010. La desviació màxima admissible per individu és d'1 rub. A continuació, cal comprovar les ràtios de control 6-NDFL a les línies 040 i 050. L'import de l'IRPF meritat ha de ser superior a l'avançament. En l'última fase, es revisen els volums de pagaments i les dates de la seva transferència al pressupost.

Les proporcions de control de 6-NDFL i 2-NDFL es presenten a la taula següent.

| Pàgina 6-NDFL | Suma de línies… dels certificats 2-NDFL i DPN | |

| 020 "Ingressos" | = | "Ingressos totals" |

| 025 Dividends | = | "Dividends" |

| 040 "Impost calculat" | = | "Import de l'impost acumulat" |

| 080 "Impost no retingut" | = | "Impost sobre la renda de les persones físiques no meritades" |

| 060 "Nombre deempleats" | = | Nombre de certificats d'impost sobre la renda de dues persones físiques enviats |

Les declaracions anuals d'impostos es revisen amb certificats de l'IRPF de 2 persones, una declaració de beneficis. Per a una comprovació lògica, es calculen les ràtios de control de 6-NDFL i les primes d'assegurança i altres ràtios. Tots ells s'utilitzen per comprovar ràpidament els informes.

Si es troben errors al document, l'autoritat fiscal pren les accions següents:

- Envia una sol·licitud a una persona perquè proporcioni un document que expliqui les discrepàncies de l'informe.

- Si no es compleix el requisit anterior, s'elabora un acte d'incompliment.

Així, a la pràctica, totes les ràtios de control de l'IRPF de 6 persones permeten comprovar l'informe, reduir el risc d'augmentar l'interès de les autoritats fiscals en l'empresa.

Ràtio de control de l'impost sobre la renda de les persones 6 i els estats financers

A l'art. 230 del CDI indica els terminis per informar sobre la renda de les persones físiques. Els informes de l'IRPF 2 i 6 s'han de presentar abans del 31 de març, inclòs, posterior a l'any de declaració. Aquests dos documents connecten no només els terminis, sinó també les ràtios de control de 6-NDFL. Aquests últims s'utilitzen per verificar la informació proporcionada.

Ràtio de control de 6-NDFL amb estats financers

A l'art. 230 del CDI indica els terminis per informar sobre la renda de les persones físiques. Els informes 2- i 6-NDFL s'han de presentar abans del 31 de març, inclòs, de l'any següent a l'informe. Aquests dos informes connecten no només els terminis, sinó també les ràtios de control de 6-NDFL. Aquests últims serveixen per comprovarinformació proporcionada.

| Documents font | Controlar les ràtios de l'impost sobre la renda de 6 persones (línies) | En cas d'incompliment de les ràtios | |

| Articles del Codi Fiscal de la Federació de Rússia que regulen l'aplicació dels coeficients | Si es trenca la proporció, aleshores | ||

| 6NDFL | 001 <,=data d'enviament de l'informe | st. 230 pcs | fallada oportuna per enviar la liquidació |

| 020=, > 030 | st. 126, art. 210, art. 23 NK | Les deduccions són massa altes | |

| (020 - 030) / 100010=040 | l'import de l'impost s'ha calculat incorrectament | ||

| 040 >,=050 | st. 126, art. 227, art. 23 NK | L'avançament fiscal és massa alt | |

| Ràtio de control de l'impost sobre la renda de 6 persones i RSV | 070 - 090 <,=dades KRSB | st. 226, art. 23 NK | l'import de la quota no s'ha transferit al pressupost |

| 120 >,=data de transferència KRSB activada | darrers terminis de pagament d'impostos | ||

| 6NDFL, patent IR | 050 > 0 amb l'avís | st. 126, art. 226, 227 NK | Import de l'impost anticipat reduït |

6-impost sobre la renda de les persones físiques en 1С

Declaracions fiscalsen el programa es formen segons els comptes de resultats de cada treballador i l'informe resum. Al mateix temps, es compleixen les ràtios de control de 6-NDFL i primes d'assegurança presentades a la taula anterior. Considerem com a exemple el procés d'emplenament de la declaració al programa.

Per a l'any 2016, l'empleat va generar els següents ingressos:

- Salari - 540 mil rubles.

- NDFL - 70,2 mil rubles. (que s'inclou al pressupost).

Per un regal per valor de 150 mil rubles, que l'empleat va rebre a finals de desembre, l'impost sobre la renda de les persones físiques per un import de 18,98 mil rubles. no s'ha acreditat.

Dividends: 50.000 (impost sobre la renda de les persones físiques transferits 6,5 mil rubles) + 25.000 (impost sobre la renda de les persones físiques transferits 3,25 mil rubles).

Les proporcions es mostren a continuació.

Característiques per omplir l'informe

L'impost sobre la renda de sis persones físiques reflecteix informació sobre l'import de l'impost acumulat i retingut. Les deduccions s'han de completar de manera acumulada, com tots els valors de l'apartat 1 de l'informe. És a dir, en el còmput de 9 mesos, s'indica l'import de l'impost de gener a setembre. Si l'impost es cobra a tipus diferenciats, per a cadascun, les línies 010-050 s'emplenen en fulls separats, i a les línies 060-090 l'import total s'indica a la primera pàgina de l'informe. A diferència dels rebuts i deduccions, l'import de les deduccions s'indica sense copecs. L'informe simplement no té el nombre de cel·les requerit.

Quan omplen l'informe, els agents sovint cometen un error greu: indiquen la mateixa quantitat acumulada (pàg. 040) i retinguda (pàg. 070)impost. Aquesta situació és possible si ambdues operacions es realitzen en el mateix període d'informe. La diferència es produeix quan el salari del trimestre actual s'emet als empleats en el trimestre següent. A la línia 040 s'indicarà l'import del salari meritat, impostos inclosos, i a la línia 070, s'indicarà “0”, ja que s'ha de retenir l'IRPF en el pagament de la renda.

Exemple 1

A partir de la meritació salarial de setembre, l'impost es reté el 30.09. Els empleats reben ingressos 10.10. Com, doncs, emetre un informe durant 9 mesos?

Pàgina 020 - sou acumulat per al setembre.

Pàgina 040 - Impost sobre la renda de les persones físiques meritades.

A la línia 070, l'import de la línia 040 no baixa, ja que els ingressos encara no s'han abonat. Per la mateixa raó, la secció 2 no s'ha completat.

En completar el càlcul anual, l'import de les deduccions de setembre s'ha de reflectir tant a la línia 070 com a la secció 2:

- Pàgina 100 - data d'emissió del sou - 30.09.

- Pàgina 110 - deduccions - 10.10.

- Pàgina 120 - últim dia de transmissió de l'IRPF - 06.10.

- Pàgina 130 - l'import del sou acumulat per al setembre.

- Pàgina 140 - impost sobre la renda retingut.

Un altre matís important. L'import de l'impost de transferència no es pot reflectir a la línia 080. Aquí s'introdueix l'import de l'impost que l'agent no ha pogut retenir. Aquesta situació es produeix si els ingressos es donen en espècie. Com s'aplica aquí la relació de control de 6-NDFL? La línia 070 i la línia 090 en total no han de superar el volum de transferències al pressupost de l'exercici. En cas d'incompliment d'aquest coeficient, l'Administració tributària conclourà que no s'ha transferit l'import total de la taxa apressupost.

Com reflectir la baixa per mal altia a l'IRPF de 6 persones

L'informe de l'impost sobre la renda de 6 persones reflecteix informació sobre tots els ingressos pagats a un empleat. Incloent la baixa per mal altia. Com s'ha de comunicar la informació sobre les prestacions d'incapacitat temporal?

A l'informe només s'han d'incloure les quantitats imposables. En cas contrari, s'incompleix la ràtio de la pàgina 040. És a dir, només les prestacions per embaràs no s'inclouen a l'informe.

La prestació per mal altia és una garantia social, el pagament de la qual no està relacionat amb l'exercici de les funcions laborals. S'acumula dins dels 10 dies posteriors a la recepció del certificat i s'ha de pagar l'endemà de l'amortització del salari en mora.

El dia que es transfereixin els fons, l'empleat hauria d'acumular i retenir impostos. Per a aquests pagaments, el Codi Tributari estableix uns terminis especials. L'empresari ha de transferir fons al pressupost com a molt tard l'últim dia del mes en què es paguen les prestacions. Si cau en cap de setmana, el termini s'ajorna al següent dia laborable.

Com reflectir l'import de la baixa per mal altia a l'IRPF de 6 persones:

- A la "Secció 1" l'import dels merits i les deduccions s'ha de reflectir a les línies d'assessorament de l'informe.

- A la "Secció 2" l'import del pagament i els impostos es reflecteixen per separat d' altres transferències.

Mirem exemples concrets d'opcions per omplir la declaració.

Exemple 2

LLC va pagar 1 milió de rubles durant 9 mesos. salari, del qual es va retenir l'impost per un import de 130 mil rubles. En el tercer trimestre, els empleats van rebre ingressosper al període de juny a agost, 100 mil rubles cadascun. mensual. Un empleat també va rebre una prestació addicional per discapacitat per un import de 10 mil rubles, de la qual es va retenir una quota d'1,3 mil rubles. El 2 de setembre es va traslladar el full al departament de comptabilitat i el pagament es va fer el 5 de setembre. Ompliu la declaració:

Pàgina 020 - la quantitat d'ingressos - 1 + 0, 01=1,01 milions de rubles.

Pàgina 040 - impost sobre la renda personal meritat - 0,13 + 0,0013=0,1313 milions de rubles

Pàgina 070 - impost sobre la renda personal retingut - 0,1313 milions de rubles

Atès que les condicions per pagar l'impost sobre els salaris i les baixes són diferents, la secció 2 de l'informe s'hauria de reflectir en un bloc separat:

Pàgina 100 - data del trasllat de la baixa per mal altia 05.09.

Pàgina 110 - data de les deduccions de l'IRPF 05.09.

Pàgina 120 - la data límit per pagar la taxa és el 30.09.

Pàgina 130 - l'import de la bonificació és de 10 mil rubles.

Pàgina 140 - impost sobre la renda personal de baixa per mal altia 1, 3 mil rubles

Exemple 3

Complementeu les condicions de l'exemple anterior. A més del sou i la baixa per mal altia, el 15 de setembre, l'empleat també va rebre un pagament de vacances per un import de 15 mil rubles, dels quals es va retenir una quota d'1,95 mil rubles..

La secció 1 també s'omple sumant tots els imports:

Pàgina 020 - 1000 + 10 + 15=1025 mil rubles

Pàgina 040 - 130 + 1, 3 + 1, 95=133, 25 mil rubles

Pàgina 070 - 130 + 1, 3 + 1, 95=133, 25 mil rubles

La data límit per pagar l'impost sobre els certificats de vacances i discapacitat és l'últim dia del mes. No obstant això, el moment de la percepció dels ingressos és diferent. Per tant, la secció 2 s'omple amb dos blocs. El primer es va presentar abans. Ara introduïm informació sobre el pagament de vacances a l'informe:

Pàgina 100 - pagament el 15 de setembre.

Pàgina 110 - espera el 15 de setembre.

Pàgina 120 - pagament d'impostos el 30 de setembre.

Pàgina 130 - l'import dels càrrecs és de 15 mil rubles.

Pàgina 140 - impost sobre la renda personal 1, 95 mil rubles

Exemple 4

Ara considereu una situació en què un empleat va presentar un certificat de discapacitat el 29 de setembre i el pagament es va fer el 5 d'octubre. Com omplir una declaració? No hi haurà canvis a l'apartat 1 de l'informe del tercer trimestre. A l'apartat 2 s'indicarà la data de meritació (05.10) i el termini de pagament de l'IRPF (30.10).

Com puc comptabilitzar els recàrrecs?

Una organització pot oferir als empleats una bonificació única de vacances. Aquests càrrecs s'han de reflectir a l'informe. La data de transferència de fons és la data de pagament dels ingressos (pàg. 100). Les deduccions es fan en el moment del pagament dels ingressos i les transferències es fan com a màxim l'endemà.

Exemple. L'organització va pagar 22 mil rubles addicionals. empleat el 23/08. El mateix dia, es va retenir un impost per un import de 2,8 mil rubles. Reflectim-ho a l'informe:

- Pàgina Del 100 al 23 d'agost.

- Pàgina Del 110 al 23 d'agost.

- Pàgina Del 120 al 23 d'agost.

- Pàgina 130 - 22 mil rubles.

- Pàgina 140 - 2,8 mil rubles

Com completar una declaració de zero

Si una organització o empresari individual no té empleats, l'empresa no informa. El mateix passa si l'organització enviava els empleats de vacances o deixava d'activitats. Una altra cosa és si hi ha llacunesen el càlcul dels ingressos. Per exemple, una empresa no va acumular ingressos durant el primer semestre de l'any, sinó que els va acumular en el segon. En aquest cas, no cal informar durant 3 i 6 mesos, però és obligatori durant 9 i 12 mesos. Per tal d'evitar problemes amb les autoritats reguladores, fins i tot en aquesta situació, algunes empreses prefereixen escriure cartes i proporcionar informes zero durant el primer semestre de l'any.

Els terminis de presentació d'informes són estàndard: l'últim dia del mes següent al de la notificació. El 2017 és:

- 2 de maig - per a la presentació de l'informe del primer trimestre;

- 31 de juny - per a la presentació de l'informe semestral;

- 30 d'octubre - per a la presentació de l'informe del tercer trimestre.

Com omplir un informe? A totes les columnes, indiqueu "0" o poseu guions.

Recomanat:

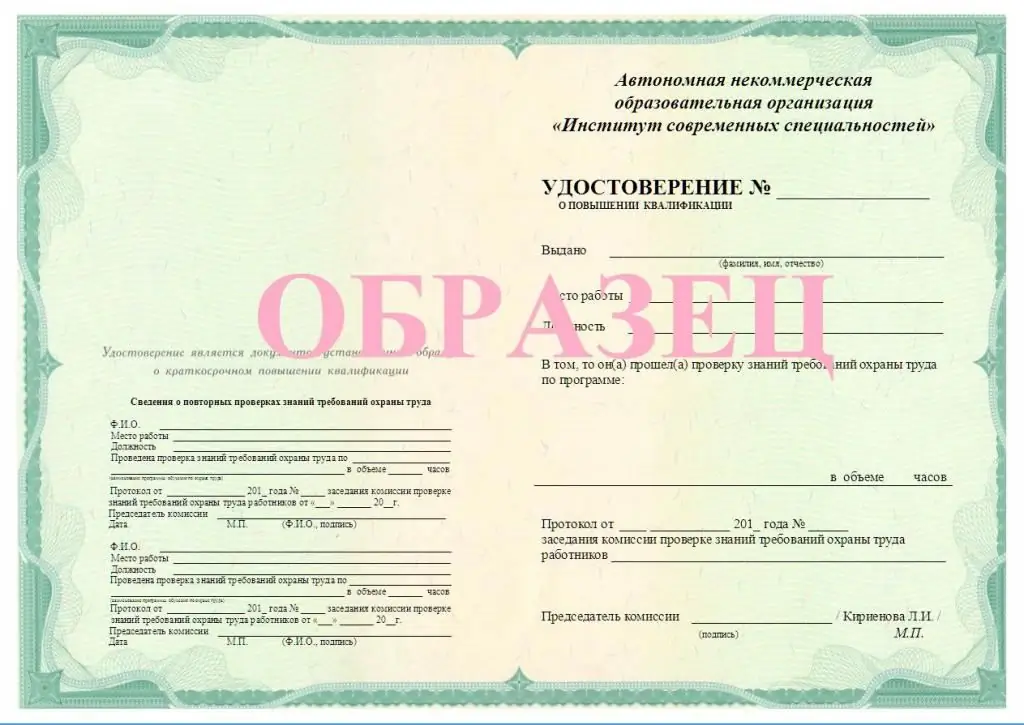

Desenvolupament professional en protecció laboral: característiques, requisits i recomanacions

Hi ha un enginyer de protecció laboral a cada producció. Aquesta persona està obligada a crear unes condicions de treball còmodes, així com a comprovar el compliment de les normes de seguretat. I això vol dir que les qualificacions s'han d'actualitzar constantment

Ràtio de rotació de recepció: fórmula. Ratio de rotació de la contractació

Vostè és el nou cap de l'empresa. El director de Recursos Humans us va informar amb orgull que la taxa de rotació de contractació de la vostra empresa va ser del 17% durant l'últim trimestre. T'alegres o comences a arrencar-te els cabells del cap? En principi, ambdues opcions són adequades, descobrim quina triar

Impost a la venda d'un apartament: característiques de càlcul, requisits i recomanacions

Qui i quant paga l'impost sobre la venda d'immobles? Depèn de diverses circumstàncies que acompanyen la transacció. L'any 2018 van entrar en vigor els canvis pel que fa a les operacions immobiliàries. La nova llei regula els termes, procediment i beneficis per al càlcul de les aportacions dels ingressos per venda d'habitatges i pisos

Ràtio de facturació: fórmula. Ratio de rotació d'actius: fórmula de càlcul

La direcció de qualsevol empresa, així com els seus inversors i creditors, estan interessats en els indicadors de rendiment de l'empresa. S'utilitzen diversos mètodes per dur a terme una anàlisi exhaustiva

Com alimentar una ovella a casa? Característiques, requisits i recomanacions

Sobre què alimentar les ovelles i com desenvolupar correctament una dieta per a aquests animals, per descomptat, tots els agricultors novells haurien de saber-ho. A l'estiu, l'aliment principal de les ovelles és l'herba verda. A l'hivern, es substitueix per fenc